「人気の消費者金融ってどこだろう?」「お金が借りやすい所はある?」とそんな疑問を持つ方に向けて、この記事では消費者金融30社を一覧で比較し、その中から特におすすめできる消費者金融を10社紹介します。

結論、最もおすすめで人気の消費者金融は、大手消費者金融5社(アコム、プロミス、アイフル、レイク、SMBCモビット)です。

この5社は「即日融資対応」「郵送物なし」「Web完結」「在籍確認なし」など、利便性とバレにくさの両立で高く評価されています。はじめて借りる方でも安心して利用できるのが強みです。

では、「大手消費者金融5社以外は良くないの?」と思う方もいるかもしれませんがそんなことありません。

消費者金融には「大手消費者金融」「新規参入系消費者金融」「中小消費者金融」の3つのタイプがあり、それぞれ特徴が異なります。

>横にスクロールできます

| 種類 | 特徴 | 向いている人 |

| 1、大手消費者金融 | 審査がスピーディで即日融資も可能。Web完結&郵送物なし対応が多くバレずに借入できる。 | 人気の所がいい人、初めて借りる人、急ぎの人 |

| 2、新規参入系消費者金融 | スマホアプリ対応やポイント還元など独自サービスが豊富。 | 既存サービスを利用中の人、特典重視の人 |

| 3、中小消費者金融 | 審査が柔軟で、パート・アルバイト・高齢者などにも対応しやすい。 | 大手に落ちた人、年金受給者など |

このように、自分の属性や目的に合った消費者金融を選ぶことが、借りやすさに繋がります。

この記事では金融庁や財務局に登録された正規の登録業者なので30社どれを選んでも安心して申し込むことができます。

正規の登録された消費者金融は、貸金業法や利息制限法に基づいて安心安全に運営されている一方で、正規の登録業者として登録されていない金融会社は法律を守らないヤミ金なので絶対に関わらないようにしましょう。

それでは、自分に合った最適の消費者金融が見つかるように詳しく一覧にしていきます。

消費者金融おすすめランキングTOP10【人気の大手〜中小30社一覧比較】

以下の表は人気の消費者金融を30社一覧で比較しました。

>横にスクロールできます

| 消費者金融 | 詳細リンク | 融資時間 | 金利 | 無利息期間 | 限度額 | バレない対策 | 対象年齢 | 審査通過率 | 種類 |

| 1.アコム | アコムの 詳細はこちら |

最短20分 | 3.0~18.0% | 契約日より30日間 | 1万~800万円 | 在籍確認電話:原則無し⭕️ 郵送物:無し⭕️ カードレス対応:あり⭕️ web完結:あり(来店不要)⭕️ |

20歳以上 | 39.9%※1 | 大手 |

| 2.プロミス | プロミスの 詳細はこちら |

最短3分 | 4.5~17.8% | 借入日より30日間 | 1~500万円 | 在籍確認電話:原則無し⭕️ 郵送物:無し⭕️ カードレス対応:あり⭕️ web完結:あり(来店不要)⭕️ |

18~74歳 | 非公表 | 大手 |

| 3.アイフル | アイフルの 詳細はこちら |

最短18分 | 3.0~18.0% | 契約日より30日間 | 1万~800万円 | 在籍確認電話:原則無し⭕️ 郵送物:無し⭕️ カードレス対応:あり⭕️ web完結:あり(来店不要)⭕️ |

20歳以上69歳まで | 30.7%※2 | 大手 |

| 4.レイク | レイクの 詳細はこちら |

最短25分 | 4.5%~18.0% | 契約日より365日間 | 1~500万円 | 在籍確認電話:原則無し⭕️ 郵送物:無し⭕️ カードレス対応:あり⭕️ web完結:あり(来店不要)⭕️ |

満20歳から満70歳 | 非公表 | 大手 |

| 5.SMBCモビット | SMBCモビットの 詳細はこちら |

最短15分 | 3.0~18.0% | なし | 1万~800万円 | 在籍確認電話:原則無し⭕️ 郵送物:無し⭕️ カードレス対応:あり⭕️ web完結:あり(来店不要)⭕️ |

20才~74才 | 非公表 | 大手 |

| 6.LINEポケットマネー | LINEポケットマネーの詳細はこちら | 最短即日 | 3.0%~18.0% | 最大30日間 | 3~300万円 | 在籍確認電話:書類審査に変更可能 郵送物:無し⭕️ カードレス対応:あり⭕️ web完結:あり(来店不要)⭕️ |

満20歳から満65歳 | 非公表 | 新規参入 |

| 7.セントラル | セントラルの 詳細はこちら |

最短即日(14時までの申込) | 4.8~18.0% | 最大30日間 | 1万円~300万円 | 在籍確認電話:あり(相談可) 郵送物:無し⭕️ カードレス対応:あり⭕️ web完結:あり(来店不要)⭕️ |

20歳以上69歳以下 | 非公表 | 中小 |

| 8.いつも | いつもの 詳細はこちら |

最短30分 | 4.8~20.0% | 最大60日間 | 1万円~500万円 | 在籍確認電話:無し⭕️ 郵送物:無し⭕️ カードレス対応:非対応 web完結:あり(来店不要)⭕️ |

20歳以上65歳以下 | 非公表 | 中小 |

| 9.au PAY スマートローン | au PAY スマート ローンの詳細はこちら |

最短即日 | 2.9~18.0% | なし | 1~100万円 | 在籍確認電話:あり(個人名で対応) 郵送物:無し⭕️ カードレス対応:あり⭕️ web完結:あり(来店不要)⭕️ |

満20歳以上、70歳以下 | 非公表 | 新規参入 |

| 10.フタバ | フタバの 詳細はこちら |

最短即日(16時までの審査完了) | 14.959~19.945% | 最大30日間 | 1万円~50万円 | 在籍確認電話:あり(個人名で実施) 郵送物:無し⭕️ カードレス対応:非対応 web完結:あり(来店不要)⭕️ |

20歳以上73歳以下 | 非公表 | 中小 |

| 11.ファミペイローン | ファミペイローンの 詳細はこちら |

最短即日 | 0.8~18.0% | 最大60日間無利息(ポイントで還元) | 1~300万円 | 在籍確認電話:あり 郵送物:無し⭕️ カードレス対応:あり⭕️ web完結:あり(来店不要)⭕️ |

20歳から満70歳 | 非公表 | 新規参入 |

| 12.メルペイスマートマネー | メルペイスマートマネーの詳細はこちら | 最短即日 | 3.0~15.0% | 最大30日間 | 5,000円~50万円 | 在籍確認電話:無し⭕️ 郵送物:無し⭕️ カードレス対応:あり⭕️ web完結:あり(来店不要)⭕️ |

20才~70才 | 非公表 | 新規参入 |

| 13.セゾンカードMONEYCARD | セゾンカードMONEYCARDの 詳細はこちら |

最短即日 | 8.0%~17.7% | なし | 最高300万円(新規は100万円まで) | 在籍確認電話:あり 郵送物:あり カードレス対応:なし web完結:あり(来店不要)⭕️ |

20歳から75歳まで | 非公表 | 新規参入 |

| 14.dスマホローン | dスマホローンの 詳細はこちら |

最短即日 | ・0.9~17.9%(docomo会員) ・3.9~17.9%(docomo会員外) |

契約日から100日間利息無料 (会員ランク特典として) |

1~300万円 | 在籍確認電話:あり(個人名で対応) 郵送物:無し⭕️ カードレス対応:あり⭕️ web完結:あり(来店不要)⭕️ |

満20歳以上満68歳以下 | 非公表 | 新規参入 |

| 15.フクホー | フクホーの 詳細はこちら |

最短即日 | 7.30~20.00% | なし | 5万円~200万円(初回50万円まで) | 在籍確認電話:あり 郵送物:無し⭕️ カードレス対応:非対応 web完結:あり(来店不要)⭕️ |

20歳~65歳 | 非公表 | 中小 |

| 16.ニチデン | ニチデンの 詳細はこちら |

最短即日(14時までの申し込み) | 7.3%~17.52% | 100日間 | 50万円まで | 在籍確認電話:あり(個人名で対応) 郵送物:あり カードレス対応:非対応 web完結:あり(来店不要)⭕️ |

満20歳以上 | 非公表 | 中小 |

| 17.ダイレクトワン | ダイレクトワンの 詳細はこちら |

最短30分 | 4.9~18.0% | 最大55日間 | 1万円~300万円 | 在籍確認電話:無し⭕️ 郵送物:無し⭕️ カードレス対応:非対応 web完結:あり(来店不要)⭕️ |

20歳~69歳 | 非公表 | 中小 |

| 18.VIPローンカード | VIPローンカードの詳細はこちら | 最短即日 | 1.5~17.8% | なし | 10万円~800万円 | 在籍確認電話:あり(個人名で対応) 郵送物:無し⭕️ カードレス対応:あり⭕️ web完結:あり(来店不要)⭕️ |

20歳以上69歳 | 非公表 | 新規参入 |

| 19.ベルーナノーティス | ベルーナノーティスの詳細はこちら | 最短24時間 | 4.5~18.0% | 最大14日間 | 1~300万円 | 在籍確認電話:あり(事前確認後、個人名で対応) 郵送物:無し⭕️ カードレス対応:非対応 web完結:あり(来店不要)⭕️ |

20歳~80歳 | 非公表 | 中小 |

| 20.エイワ | エイワの 詳細はこちら |

最短即日 | ・10万円未満 19.9436% ・10万円以上 17.9507% |

なし | 1万円~50万円 | 在籍確認電話:あり(事前確認後、個人名で対応) 郵送物:あり カードレス対応:非対応 web完結:対面与信 |

20歳以上の方から79歳まで | 非公表 | 中小 |

| 21.アロー | アローの 詳細はこちら |

最短即日(14時までの申し込み) | 15.00%~19.94% | なし | 1~200万円 | 在籍確認電話:無し⭕️ 郵送物:無し⭕️ カードレス対応:非対応 web完結:あり(来店不要)⭕️ |

22歳~70歳 | 非公表 | 中小 |

| 22.アルコシステム | アルコシステムの 詳細はこちら |

最短翌日 | 3.0%~20.0% | なし | 50万円まで | 在籍確認電話:あり 郵送物:記載なし カードレス対応:非対応 web完結:あり(来店不要)⭕️ |

記載なし | 非公表 | 中小 |

| 23.AZ | AZの 詳細はこちら |

最短即日 | 7.0%~18.0% | なし | 1万円~200万円 | 在籍確認電話:あり 郵送物:無し⭕️ カードレス対応:非対応 web完結:あり(来店不要)⭕️ |

20歳以上 | 非公表 | 中小 |

| 24.キャネット | キャネットの 詳細はこちら |

最短即日 | 12.0%~20.0% | なし | 1万円~500万円 | 在籍確認電話:あり 郵送物:無し⭕️ カードレス対応:非対応 web完結:あり(来店不要)⭕️ |

年齢20歳以上、69歳以下 | 非公表 | 中小 |

| 25.アムザ | アムザの 詳細はこちら |

最短即日 | 15.0%~20.0% | なし | 5万円~100万円 | 在籍確認電話:無し⭕️ 郵送物:無し⭕️ カードレス対応:非対応 web完結:あり(来店不要)⭕️ |

20歳以上70歳まで | 非公表 | 中小 |

| 26.JCB CARD LOAN FAITH | JCB CARD LOAN FAITHの詳細はこちら | 最短当日 | ・キャッシングリボ払い:1.30~12.50% ・キャッシング1回払い:5.00% | 最大2.5ヵ月分の利息が実質0円(キャンペーン) | ・キャッシングリボ払い:900万円 ・キャッシング1回払い:5万円 |

在籍確認電話:無し⭕️ 郵送物:無し⭕️ カードレス対応:非対応 web完結:あり(来店不要)⭕️ |

20歳以上69歳以下 | 非公表 | 新規参入 |

| 27.ライフティ | ライフティの詳細はこちら | 記載なし | 8.0%~20.0% | 35日間 | 1,000円~500万円 | 在籍確認電話:あり 郵送物:あり カードレス対応:非対応 web完結:あり(来店不要)⭕️ |

20歳~69歳 | 非公表 | 中小 |

| 28.デイリーキャッシング | デイリーキャッシングの詳細はこちら | 最短即日 | 8.5%~18.0% | なし | 1~300万円 | 在籍確認電話:あり 郵送物:無し⭕️ カードレス対応:非対応 web完結:あり(来店不要)⭕️ |

満20歳以上 | 非公表 | 中小 |

| 29.キャレント | キャレントの 詳細はこちら |

最短即日(14時までの申し込み) | 7.8%~18.0% | なし | 1万円~500万円 | 在籍確認電話:あり 郵送物:無し⭕️ カードレス対応:非対応 web完結:あり(来店不要)⭕️ |

20歳~65歳 | 非公表 | 中小 |

| 30.スカイオフィス | スカイオフィスの 詳細はこちら |

最短即日 | 15.0~20.0% | なし | 1万円~50万円 | 在籍確認電話:あり 郵送物:無し⭕️ カードレス対応:非対応 web完結:あり(来店不要)⭕️ |

20歳以上 | 非公表 | 中小 |

| 消費者金融 | 詳細リンク | 融資時間 | 金利 | 無利息期間 | 限度額 | バレない対策 | 対象年齢 | 審査通過率 | 種類 |

注釈:※1アコムマンスリーレポート(2025年3月期下記 新規貸付率(2025年5月分)

※1:アイフル月次データ(2025年3月期 無担保新規成約率(2025年5月分

このように比べてみると、融資が最短30分以内と早く、土日の即日融資も可能、バレない対策もしっかりと行なっている大手消費者金融がお金が借りやすい所と判断できます。

30社の中でも最もおすすめな消費者金融を10社に絞り、詳しく紹介しているので以下を参考にしてみてください。

1.【アコム】審査通過率が最も高く、顧客数が最も多く人気の消費者金融!

>横にスクロールできます

| 審査通過率 | 融資時間 | 土日融資 | 金利 |

| 39.9%※1 | 最短20分※2 | ⭕️ | 3.0~18.0% |

| 無利息期間 | 限度額 | 郵送物なし | 在籍確認 |

| 契約日より最大30日間 | 1万〜800万円 | ⭕️ | 原則なし |

| 対象年齢 | カードレス | スマホATM取引 | 必要書類 |

| 20歳以上 | ⭕️ | ⭕️ | 本人確認書類※3 |

注釈:※1アコムマンスリーレポート(2025年3月期下記 新規貸付率(2025年5月分)

※2お申込時間や審査によりご希望に添えない場合がございます。

※3収入証明書が必要な場合もあり。

・審査通過率39.9%と最も高い

・最短20分の即日融資

・原則在籍確認電話なし&郵送物なし

・初回30日の無利息期間

・顧客数が大手で最も多く人気

・楽天銀行振込借入なら最短10秒で振込可能

・7/31まで限定のキャンペーン中!現在、消費者金融でのお借入がない方はAmazonギフトカード最大1,500円分プレゼント! ※諸条件あり

アコムは、大手消費者金融の中で審査通過率が39.9%※1と高く、3人に1人の割合で審査に通っているので審査に不安がある人におすすめです。

注釈:※1アコムマンスリーレポート(2025年3月期下記 新規貸付率(2025年5月分)

また、顧客数は大手で最も多く、人気の消費者金融なので初めての方にもおすすめの消費者金融です。

| 大手消費者金融 | 顧客数 |

| アコム | 186万7千件 |

| プロミス | 164万7000人 |

| アイフル | 171万2540件 |

| レイク | 82万8千件 |

| SMBCモビット | 約57万 |

注釈:※1:アコム公式HP

※2:SMBCコンシューマーファイナンス月次営業指標(2024年3月期 決算資料)

※3:アイフル株式会社半期報告書 ‐ 第48期(2024/04/01 ‐ 2025/03/31)

※4:SBI新生銀行の決算関連資料の2024年3月期第一四半期データブック

※5:SMBCモビット

融資は最短20分で、土日の即日融資も可能なので急ぎの方でもすぐにお金を借り入れできます。

インターネットでお申し込みいただくと、最短20分で審査が完了し、最短即日融資が可能です。

引用元:アコム公式-どの申込方法が最短ですか?また、審査や借入の時間はどのくらいですか?

さらに、アコムでは、カードレスで契約でき、郵送物がないので家族にバレることなく利用できます。また原則在籍確認の電話なしで借入ができるので会社にもバレることはありません。

原則、電話での在籍確認はせずに書面やご申告内容での確認を実施します。もし実施が必要となる場合でも、お客さまの同意を得ずに実施することはありませんので、ご安心ください。

約99%のお客さまは、電話以外の方法で在籍確認を完了しています。

引用元:アコム公式-カードローンの審査で勤務先に在籍確認の電話はかかってきますか?

引用元:アコム公式-在籍確認の電話は勤務先にかかってくる?アコムは原則として電話での在籍確認なしってほんと?

スマホATM取引では、アプリ「myac」から簡単に借入や返済ができます。

セブン銀行ATM、ローソン銀行ATMで、QRコードを読み取りかんたんにお借入、ご返済できます。

引用元:アコム公式-カード不要でお借入もご返済も

初めての申し込みなら最大30日間の無利息期間も適応され、金利を少しでもお得にできるので以下のリンクから詳細を確認して見てください。

2.【プロミス】最短3分の即日融資可能!大手で最も金利が低い

>横にスクロールできます

| 審査通過率 | 融資時間 | 土日融資 | 金利 |

| – | 最短3分※1 | ⭕️ | 4.5~17.8% |

| 無利息期間 | 限度額 | 郵送物なし | 電話での在籍確認 |

| 借入日より30日間 | 1~500万円 | ⭕️ | 原則なし |

| 対象年齢 | カードレス | スマホATM取引 | 必要書類 |

| 18~74歳 | ⭕️ | ⭕️ | 本人確認書類※2 |

注釈:※1お申込時間や審査によりご希望に添えない場合がございます。

※2収入証明書が必要な場合もあり。

・最短3分と最も早く融資ができる

・上限金利が17.8%と大手で一番低い

・原則在籍確認電話なし&郵送物なし

・初回借入日から30日の無利息期間

・18歳・19歳でも年齢条件を満たしている

・契約後最短10秒で振込ができる「瞬フリ」サービスあり

プロミスは、最短3分の即日融資が可能なので、急ぎでお金が必要な方はおすすめです。

プロミスでは、ご融資までのお手続がWeb上で完結でき、最短3分の即日融資が可能です。

引用元:プロミス公式-ご融資をお急ぎのお客さまへ(即日融資)

また、上限金利が大手の中で17.8%と最も低く、無利息期間は借入日から30日間適応されるので金利を抑えたい人にもおすすめです。

| 大手消費者金融 | 上限金利 | 無利息期間 |

| アコム | 18% | 契約日より30日間※1 |

| アイフル | 18% | 契約日より30日間※2 |

| プロミス | 17.8% | 借入日より30日間※3 |

| レイク | 18% | 365日間※4 |

| SMBCモビット | 18% | なし |

注釈:※1アコムでのご契約がはじめてのお客さまに適用いたします。

※2アイフルをはじめてご利用される方。無担保キャッシングローンをご利用される方対象商品:キャッシングローン、SuLaLi、ファーストプレミアムカードローン

※3プロミスをはじめてご利用いただくお客さまのうち、メールアドレスをご登録のうえ、Web明細をご利用いただくお客さま

※4無利息について:

・365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。・60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。・無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。

さらに、プロミスの対象年齢は18歳から申込可能なので、18歳・19歳の方でもお金を借りることができます。

年齢18~74歳のご本人に安定した収入のある方。

学生でもアルバイト・パートなど安定した収入のある場合はお申込いただけます。ただし、高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

引用元:プロミス公式-お申込条件

成人年齢が引き下がった今でも20歳以下の貸付を行なっている消費者金融は少ないので年齢で申し込みが難しかった人はプロミスなら申し込みができます。

また、原則在籍確認の電話なし&郵送物もないので会社や家族にバレずに借入しやすいです。

カードレスで契約後は、アプリよりスマホATM取引(セブン銀行ATM・ローソン銀行ATM)から借入や返済が可能です。

また、契約後に最短10秒で振込も可能なので利便性が高いです。「金融機関別振込実施時間検索」で自分の口座に最短何秒で振り込まれるか確認することができます。

Web完結することができ、すぐにお金が借りやすいので以下のリンクより詳細を確認して見てください。

3.【アイフル】電話での在籍確認実施率が一番低く、郵送物もないため会社や家族に最もバレない

>横にスクロールできます

| 審査通過率 | 融資時間 | 土日融資 | 金利 |

| 30.7%※1 | 最短18分※2 | ⭕️ | 3.0~18.0% |

| 無利息期間 | 限度額 | 郵送物なし | 電話での在籍確認 |

| 契約日より30日間 | 1万~800万円 | ⭕️ | 原則なし |

| 対象年齢 | カードレス | スマホATM取引 | 必要書類 |

| 20歳以上69歳まで | ⭕️ | ⭕️ | 本人確認書類※3 |

注釈:※1:アイフル月次データ(2025年3月期 無担保新規成約率(2025年5月分

※2お申込時間や審査によりご希望に添えない場合がございます。

※3収入証明書が必要な場合もあり。

・審査通過率30.7%とアコムに続いて高い

・最短18分の即日融資

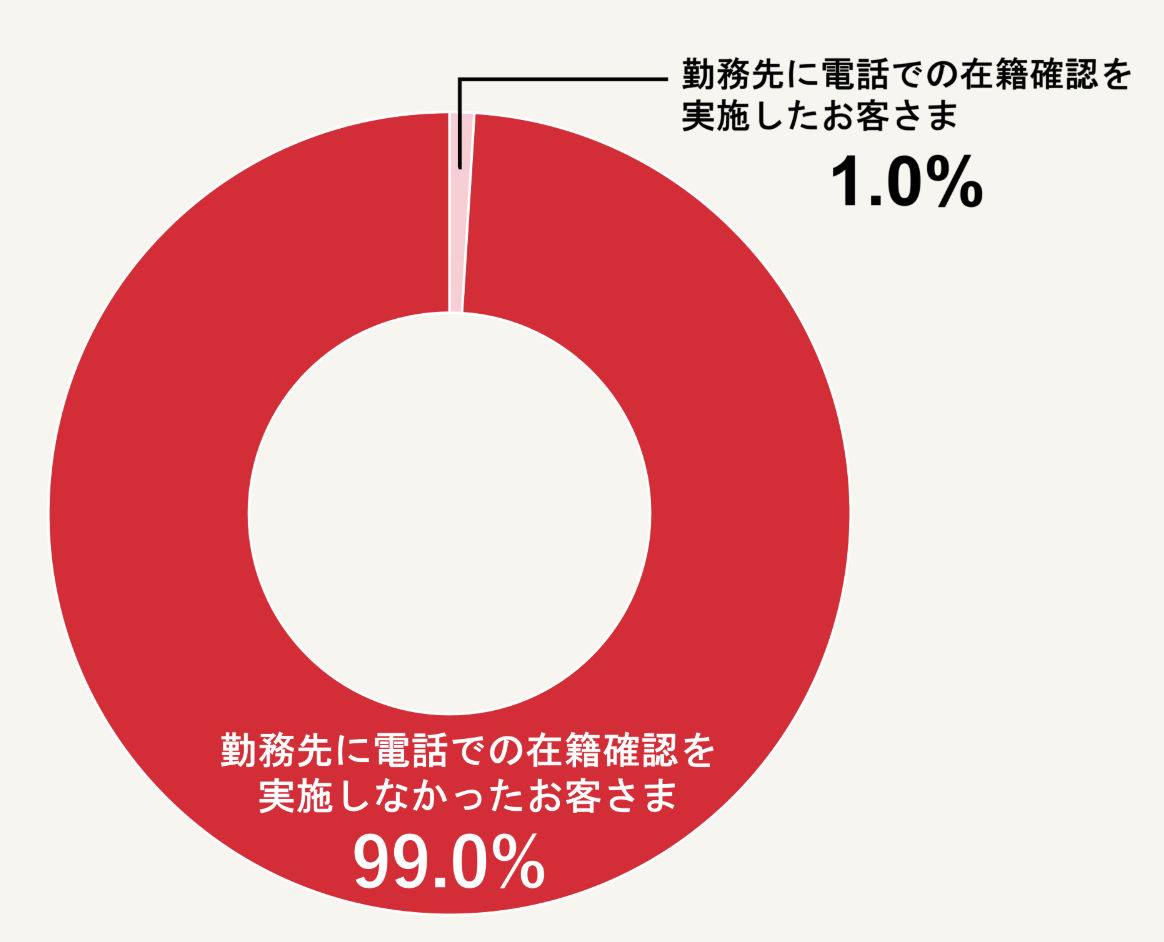

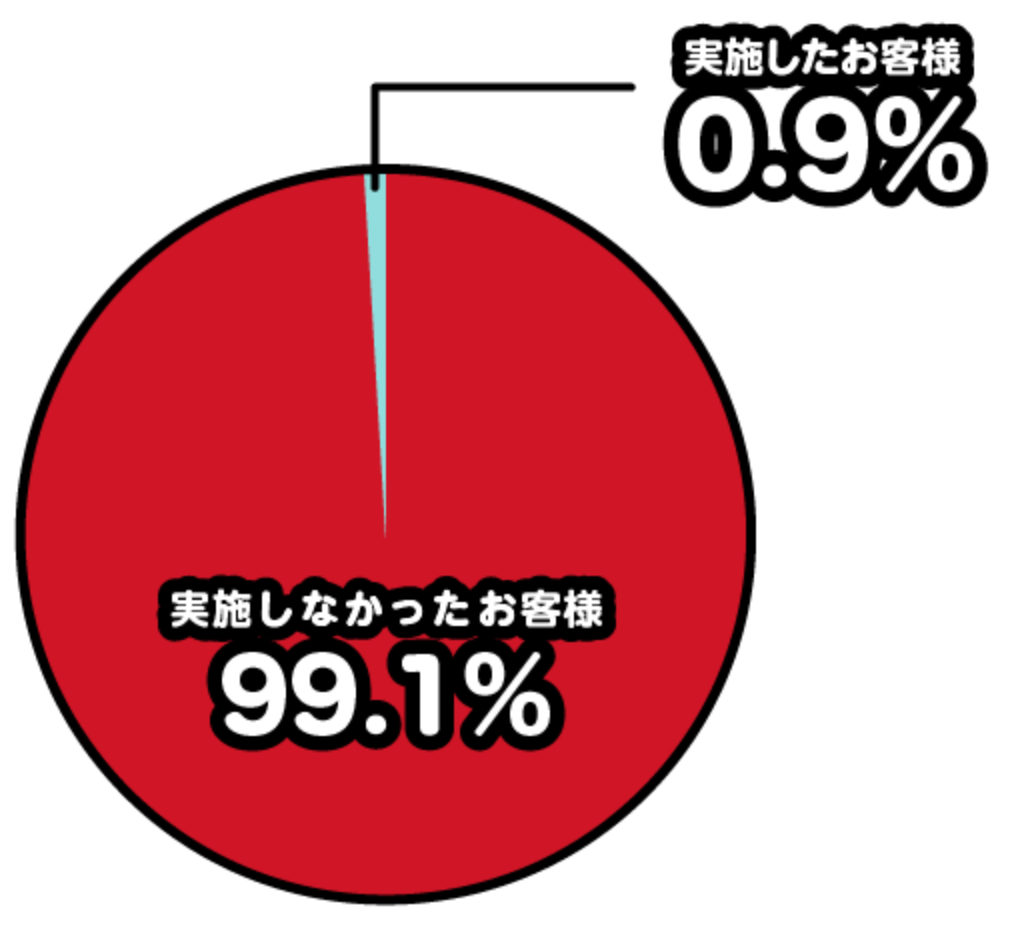

・99.1%の人は電話での在籍確認なしで借入している

・郵送物もなしで家族にバレない

・初回30日の無利息期間

・大手で唯一独立した会社で審査に通りやすい

アイフルは、アコムに続いて審査通過率が30.7%と高いので審査に不安がある人にもおすすめです。

最短18分の即日融資が可能で、郵送物や原則在籍確認の電話なしで借入可能です。

実際にアイフルの在籍確認実施率は、0.9%とほとんどの方が在籍確認の電話なしで借入ができています。そのため、お金が借りやすく、バレずに申し込むことができます。

アイフルで実際に電話での在籍確認を実施している割合を表した円グラフです。ご契約に至ったお客様の中の0.9%のお客様にしか実施していないことがわかります。

もしも、在籍確認が必要になった場合でも、事前に同意をしない限りは実施していないので、いきなり会社に連絡がいってしまうという心配はありません。

また、大手消費者金融で唯一銀行の傘下ではなく独立した会社になっています。

>横にスクロールできます

| 親会社 | |

| アコム | アイフル株式会社 |

| アイフル | 株式会社三菱UFJフィナンシャル・グループ |

| プロミス | 三井住友カード株式会社 |

| レイク | 株式会社SBI新生銀行 |

| SMBCモビット | 三井住友フィナンシャルグループ 100% |

銀行系のカードローンは審査の厳格化が進んでいますが、アイフルのみ銀行系の傘下に入っていないので、審査基準や貸付条件が銀行水準ではなく、独自の審査基準で審査を行なっています。

なので、他の大手消費者金融に落ちても、独立した会社のアイフルなら審査に通る可能性が高いです。

Web完結でき、初回は最大30日間の無利息期間もあるので、以下のリンクより詳細を確認して見てください。

4.【レイク】業界初の最大365日間無利息がありお得に借り入れできる

>横にスクロールできます

| 審査通過率 | 融資時間 | 土日融資 | 金利 |

| – | 最短25分※1 | ⭕️ | 4.5%~18.0% |

| 無利息期間 | 限度額 | 郵送物なし | 電話での在籍確認 |

| 契約日より365日間※2 | 1~500万円 | ⭕️ | 原則なし |

| 対象年齢 | カードレス | スマホATM取引 | 必要書類 |

| 満20歳から満70歳 | ⭕️ | ⭕️ | 本人確認書類※3 |

注釈:※1お申込時間や審査によりご希望に添えない場合がございます。

※2無利息について:

・365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。

・60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。

・無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。

※3収入証明書が必要な場合もあり。

・業界初の最大365日の無利息期間

・21時(日曜日は18時)までのご契約手続き完了で当日融資できる

・原則在籍確認の電話と郵送物なし

・Web申し込みなら審査結果は15秒で知れる

・レイクアプリとPayPayの連携でPayPayチャージやPayPayで返済が可能

レイクは、業界初の365日間の無利息期間が特徴です。長く金利を0円にしてお得に借りたい人に向いています。

60日間の無利息期間もありますが、どちらも適応するには条件があるので、以下の表を確認して対象か確認しましょう。

| 365日間の無利息期間 | 60日間の無利息期間 | |

| 対象者 | 365日間も60日間もレイクで初めての契約者が対象 | |

| 条件詳細 |

|

|

| 備考 |

|

|

注釈:レイク無利息期間

さらに、レイクでは最短25分の即日融資できる時間が明確に記載されています。

21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みできます。

引用元:レイク公式-Webなら最短25分融資可能!

21時まで(日曜日18時)までに契約手続き完了なので、申し込みは、余裕を持って20時(日曜日17時)までにしておくと即日融資対応時間に契約完了することができます。

Web申し込みなら審査の結果は最短15秒で知ることができます。また、原則在籍確認の電話なしで郵送物もないので周りにバレずに借入ができます。

借入や返済は、レイクアプリとPayPayを連携すると、PayPayマネーチャージで借入ができたり、返済することが可能なので銀行やコンビニに行く手間が省けます。

レイクアプリとPayPayの連携で、手数料無料でPayPayマネーへのチャージ、

PayPayマネーでレイクへのご返済ができます。

引用元:レイク公式-Payチャージ・Pay払い

利用には、Web明細サービスへの登録が必要であったり、PayPayで本人確認が必要など条件があります。

キャッシュレス派で無利息期間を利用して長く利息をお得にしたい人は以下のリンクより詳細を確認して見てください。

5.【SMBCモビット】SMBCグループの傘下で安心してお金を借りやすい

>横にスクロールできます

| 審査通過率 | 融資時間 | 土日融資 | 金利 |

| – | 最短15分※1 | ⭕️ | 3.0~18.0% |

| 無利息期間 | 限度額 | 郵送物なし | 電話での在籍確認 |

| なし | 1万~800万円 | ⭕️ | 原則なし |

| 対象年齢 | カードレス | スマホATM取引 | 必要書類 |

| 20才~74才 | ⭕️ | ⭕️ | 本人確認書類※2 |

注釈:※1お申込時間や審査によりご希望に添えない場合がございます。

※2収入証明書が必要な場合もあり。

・最短15分の即日融資

・原則在籍確認の電話なし

・三井住友銀行内のローン契約機で申込できる

・三井住友カードのクレジットカード機能とモビットカードが一体化できる

・提携ATM数が大手で一番多い

・Vポイントが返済に使える

SMBCモビットは、提携ATM数が約120,000台(2022年4月現在)と大手で最も多いので、出先でも借り入れや返済がしやすいです。

また、三井住友カードのクレジットカード機能とモビットカードが一体化できるモビットVISA-Wがあります。

モビット VISA-Wは1枚にカードローンとクレジットカードの機能がついており、カードローン返済と買物のダブルでVポイントが貯まります。さらに、パッとカードを見ただけではモビットで借入をしていると周囲にバレません。

SMBCモビットは、HDI 格付けベンチマーク「対応記録/クオリティ格付け(センター評価:電話)」において、最高評価の三つ星を獲得しています。

消費者金融業界において、SMBC モビットが唯一 2 年連続で三つ星に認証されております。

引用元:SMBCモビット公式-最高ランク「三つ星」を獲得!

このように対応も良く、SMBCグループの傘下なので安心して申し込むことができます。

申し込みは、三井住友銀行内のローン契約機で申込をするとその場でカード発行まで行えます。もちろんWebからの申込も可能で、最短15分の即日融資も可能です。

以下のリンクより詳しい詳細を確認して見てください。

6.【LINEポケットマネー】LINEから簡単に申し込みでき、プランを選ぶことができる

>横にスクロールできます

| 審査通過率 | 融資時間 | 土日融資 | 金利 |

| – | 最短即日※1 | ⭕️ | 3.0%~18.0% |

| 無利息期間 | 限度額 | 郵送物なし | 在籍確認 |

| 最大30日間 | 3~300万円 | ⭕️ | あり |

| 対象年齢 | カードレス | スマホATM取引 | 必要書類 |

| 満20歳から満65歳 | ⭕️ | ⭕️ | 本人確認書類※2 |

注釈:※1お申込時間や審査によりご希望に添えない場合がございます。

※2収入証明書が必要な場合もあり。

・LINEスコアを加味した審査

・最短即日融資※混雑時1週間

・プランを選べる

・初回30日の無利息期間

・LINEで簡単に申し込みできる

・借入方法は銀行振込のみ

LINEポケットマネーは、LINEで簡単に申し込むことができます。また審査は「LINEスコア」を活用した独自の審査を行っています。

LINEスコアは、普段お使いのLINEプラットフォーム上での行動データと、ライフスタイルに関する15の質問の回答をもとに、独自のAIによって算出されます。

普段お使いのLINEおよびLINE関連サービスのご利用傾向などをもとに算出されます。

引用元:LINEポケットマネー公式-LINEスコアとは

例えば、「LINEマンガ」「LINE証券」などのLINEサービス利用者は点数が高くなり審査に通りやすくなります。

融資は最短即日ですが混雑時は1週間ほどかかるので急ぎの方は申し込み前に確認をするか、大手消費者金融に申し込む方が早く融資できます。

現在、ご本人確認のお手続き、およびLINEポケットマネーの審査が非常に混み合っており、審査結果のご連絡まで1週間以上のお時間をいただく場合があります。

引用元:LINEポケットマネー公式- LINEポケットマネーを実際に利用するまでどれくらいかかりますか?

またLINEポケットマネーは、初めての申し込みの場合、借入の用途に合わせてスタンダードプランかマイペースプランの選択が可能です。

スタンダードプランは、翌月から返済が始まり、増額も可能で、初めての方には無利息期間も30日あります。

一方で、マイペースプランは、限度額が3万円で、初回の自動返済日が最短6ヶ月後から開始する自分のペースで返したい人におすすめです。

初めはこの2つのどちらかのプランを選ぶことになります。

LINEポケットマネーが気になる方は、以下の詳細より確認してみてください。

7.【セントラル】平日14時までに申し込めば即日でお金を借りられる

>横にスクロールできます

| 審査通過率 | 融資時間 | 土日融資 | 金利 |

| – | 最短即日(14時までの申込)※1 | × | 4.8~18.0% |

| 無利息期間 | 限度額 | 郵送物なし | 電話での在籍確認 |

| 最大30日間 | 1万円~300万円 | ⭕️ | あり |

| 対象年齢 | カードレス | スマホATM取引 | 必要書類 |

| 20歳以上69歳以下 | ⭕️ | × | 本人確認書類※2 |

注釈:※1お申込時間や審査によりご希望に添えない場合がございます。

※2収入証明書が必要な場合もあり。

・平日14時までの申し込みで即日融資

・初回30日の無利息期間

・セントラルCカードで借入も返済もできる

・1万円からの少額融資可能

・在籍確認は事前にどのように連絡するか相談できる

セントラルは、平日14時までにWebや自動契約機から申し込めば即日でお金を借りれます。

平日14時までのお申し込みで即日振込が可能です。スピーディに対応します。また、自動契約機でのお申し込みなら即日ご融資が可能です。

引用元:セントラル公式-即日ご融資

また、セントラルで初めての申し込みなら契約日の翌日から無利息期間が30日間適応されます。

在籍確認は、電話で行われますが申し込み後どのように在籍確認を行うか連絡が来るので、申し込み後にセントラルからの連絡を待つようにしましょう。

在籍確認は、一度お客様とお話をしてからどのようにするかを確認致します。お申し込みをいただいてからすぐにお取りするわけではございません。基本的にお電話確認をさせていただきます。

引用元:セントラル公式-在籍確認は有りますか?

借入は、1万円の少額から可能なので、旅行や祝儀、急な出費で少額必要な場合でも借りやすいです。

セントラルはカードレスなら振り込み借入のみ、カード発行の場合は、セントラルCカードというカードで全国のセブン銀行ATMで借入から返済が可能です。

申し込みはWebで24時間いつでも可能で、3つの質問に答えるだけで借り入れできるか診断をしてもらえるので下記のリンクから実施してみてください。

8.【いつも】中小消費者金融で最も長い60日間の無利息期間あり

>横にスクロールできます

| 審査通過率 | 融資時間 | 土日融資 | 金利 |

| – | 最短30分※1 | × | 4.8~20.0% |

| 無利息期間 | 限度額 | 郵送物なし | 電話での在籍確認 |

| 最大60日間 | 1万円~500万円 | ⭕️ | 原則なし |

| 対象年齢 | カードレス | スマホATM取引 | 必要書類 |

| 20歳以上65歳以下 | ⭕️ | × | 本人確認書類※2 |

注釈:※1お申込時間や審査によりご希望に添えない場合がございます。

※2収入証明書が必要な場合もあり。

・最短最短30分の即日融資

・原則在籍確認の電話と郵送物なし

・初回60日の無利息期間

・申込から借入までWEB完結する

・PayPay銀行口座は振込手数料0円でいつでもすぐに振り込み可能

いつもは、平日も土日祝でも当日審査対応時間の約1時間前(17時)ぐらいまでに申し込みが完了すれば最短30分の即日融資が可能です。

また、中小消費者金融の中では最長の60日間の無利息期間があります。利息を節約したい方にもおすすめです。

・いつもでの契約が初めてのお客様

・60万円以上のご契約をされたお客様

引用元:いつも公式-60日間無利息サービスの対象条件

ただし、初めての契約の方と60万円以上の方が対象なので注意しましょう。

在籍確認の電話は原則なしで郵送物もなく、会社や家族にバレずに借入が可能です。

借入は、銀行口座に振り込みか、ネットバンキングに振り込みで借入ができます。

PayPay銀行を振り込み口座にすると、24時間365日いつでも取引が可能で手数料も無料です。

手続き後すぐに振込されます。(土日祝日問わず)

PayPay銀行口座をご登録の場合→24時間365日お取引が可能です。

その他銀行をご登録の場合→9:00~21:00の間365日お取引が可能です。

引用元:いつも公式-振込手続きすると、いつ振込まれますか?

Webからの申し込みは24時間365日受付しているので、下記リンクから自分でも借りれるのか確認してみてください。

9.【au PAY スマートローン】au pay利用者は利便性が高くお得

>横にスクロールできます

| 審査通過率 | 融資時間 | 土日融資 | 金利 |

| - | 最短即日※1 | × | 2.9~18.0% |

| 無利息期間 | 限度額 | 郵送物なし | 電話での在籍確認 |

| なし | 1~100万円 | ⭕️ | あり |

| 対象年齢 | カードレス | スマホATM取引 | 必要書類 |

| 満20歳以上、70歳以下 | ⭕️ | ⭕️ | 本人確認書類※2 |

注釈:※1お申込時間や審査によりご希望に添えない場合がございます。

※2収入証明書が必要な場合もあり。

・au IDを持っている方のみ申し込み可能

・最短30分で審査結果が知れる

・口座登録をすれば郵送物なし

・au PAY 残高にチャージできる

・カードレスでセブン銀行ATM取引できる

au PAY スマートローンは、au IDを持っている方が申し込み可能です。auユーザーでなくてもau IDは作ることができるので申し込み前に作っておきましょう。

また、最短30分でメールで審査結果を知ることができ、契約後はすぐに借入ができます。

メールに記載されているURLより審査結果ご確認ページへアクセスしてください。審査結果確認後、ご融資可能なお客さまはそのままご契約手続きとなります。

引用元:au PAY スマートローン公式-審査完了をメールでご連絡(お申し込み完了から最短30分※)

郵送物は、会員専用サイトにて交付されるので原則、利用中に送られてくることはありません。

しかし、申し込み時に口座の登録をしないと契約に必要な「確認コード」が記載されたハガキが簡易書留で送られてきます。

なので家族にバレないように郵送物を避けたければ、申し込み時に口座の登録をするようにしましょう。

借入は、au PAY 残高にチャージすることができ、チャージした残高はau PAY プリペイドカードやau PAYで使えるので普段から利用する方には利便性が高く魅力的です。

au PAY スマートローンアプリをインストールすると、全国のセブン銀行スマホATMでカードレスでのお借り入れ、ご返済ができます。

さらに、au PAY スマートローンアプリからセブン銀行スマホATM取引で借入や返済ができるので借りやすく、返しやすいです。

以下のリンクよりau PAY スマートローンの詳細を確認してみてください。

10.【フタバ】16時までの申し込みで即日融資!高齢者でも申し込みができる

>横にスクロールできます

| 審査通過率 | 融資時間 | 土日融資 | 金利 |

| – | 最短即日(16時までの審査完了)※1 | × | 14.959~19.945% |

| 無利息期間 | 限度額 | 郵送物なし | 電話での在籍確認 |

| 1万円~50万円 | 最大30日間 | ⭕️ | あり |

| 対象年齢 | カードレス | スマホATM取引 | 必要書類 |

| 20歳以上73歳以下 | × | × | 本人確認書類※2 |

注釈:※1お申込時間や審査によりご希望に添えない場合がございます。

※2収入証明書が必要な場合もあり。

・平日16時までの審査完了で即日振込可能

・Webからいつでも申し込み可能

・70歳以上の高齢者も申し込みできる

・在籍確認の電話は担当者の個人名で連絡が来る

・初回30日の無利息期間

フタバは、平日16時までの審査完了で即日振込可能です。なので、即日融資をするには15時までには申し込みをしておくと安心です。

平日16時までの審査完了で即日振込が可能です。

引用元:フタバ公式

申込対象年齢は20歳以上73歳以下で、高齢者の方でも申し込みができます。

ただ、利息制限法があるとはいえ上限金利が19.945%と高めなので、長期的に借り入れをするには利息負担が大きくなるので計画的に借入をするようにしましょう。

在籍確認の電話は、個人情報保護法により会社の人に借り入れのことがバレないように、担当者の個人名(佐藤など)で連絡があるので第三者にバレる心配はありません。

ご本人さまであるかどうかの確認、お申込み内容に間違いがないかなどを確認させていただくために、ご自宅および勤務先に個人名でご連絡させていただく場合がございます。

お客さまのプライバシーに配慮し、担当者の個人名でご連絡いたしますので、フタバ名でご連絡がいくことはございません。

引用元:フタバ公式-自宅や勤務先に申込の確認連絡がきますか?

Web完結で365日申し込み可能で、無利息期間30日もあるので気になる方は以下のリンクより確認してみてください。

審査に不安がある人・初めての借入なら消費者金融が借りやすい

「自分は審査に通るかな…」と不安な人も、消費者金融なら意外と借りやすいケースがあります。特に初めての借入や50万以下の少額なら借りやすいなど、以下に借りやすさの理由や対象となる人を具体的にまとめました。

- 審査通過率が高い消費者金融は借りやすい

- 初めて借りる人は優良顧客として審査を優遇されることが多い

- 50万以下でお金を借りる人は収入証明書不要

- アルバイトやパートでも審査に通る消費者金融は多い

- 学生でも収入があれば貸付対象となる消費者金融がほとんど

- 収入のない専業主婦でもお金が借りやすい所はある

- 無職でも安定した収入があれば審査に通る可能性あり

- 70歳以上の高齢者でも審査対象になる

- 「審査甘い」「審査なし」と謳っている金融会社はやめておこう

審査通過率が高い消費者金融は借りやすい

消費者金融を選ぶうえで、「借りやすさ」は最も気になるポイントのひとつで、その目安としてチェックしたいのが審査通過率です。

審査通過率とは、申し込んだ人のうち実際に審査に通過して借入できた人の割合のことを指します。

| 大手消費者金融 | 審査通過率25/4 | 審査通過率25/5 |

| アコム※1 | 39.8% | 39.9% |

| アイフル※2 | 31.9% | 30.7% |

| プロミス | 非公表 | 非公表 |

| レイク | 非公表 | 非公表 |

| SMBCモビット | 非公表 | 非公表 |

注釈:(※1)アコムマンスリーレポート(2025年3月期下記 新規貸付率(2025年4月~5月分)

(※2)アイフル月次データ(2025年3月期 無担保新規成約率(2025年4月~5月分)

このように、審査通過率は基本的には非公表ですが、大手消費者金融のアコムとアイフルが唯一公表しています。

この数値が高い=誰でも借りれるというわけではありませんが、比較的審査のハードルが低く、申し込みから融資に進める可能性が高い消費者金融と言えます。

最も高いのはアコムで39.9%、約3人に1人が審査に通っていることがわかります。

初めての方や審査に不安がある人は審査通過率が公表されているアコムやアイフルがおすすめです。

初めて借りる人は優良顧客として審査を優遇されやすい

消費者金融にとって、初めて借りる人=信用情報に傷がない可能性が高く、リスクが低いと判断され優良顧客としてお金が借りやすいです。

信用情報とは、クレジットやローンの契約や申し込みに関する情報のことで、客観的な取引事実を登録した個人の情報です。

引用元:CIC公式サイト-信用情報とは

消費者金融は審査の際に、この信用情報(JICCやCIC)を元にお金を貸してもいいのか、申込者を信用してもいいのか審査を行います。

その信用情報に、短期間で何社もカードローンに申し込みの履歴があったり、返済の延滞の履歴が残っていると審査に通ることが難しいのです。

そのため、初めて借りる人は、そのような信用情報に傷がなく、多重債務になる可能性も低いため審査に優遇されやすいということです。

また、初めての借り入れなら、無利息期間がつくなどの優遇措置を行なっている消費者金融もあります。

このように、「初めてだからこそ受けられる優遇措置」も多いため、初回の借入先としては消費者金融はおすすめです。

50万以下でお金を借りる人は収入証明書不要で手軽に申し込みができる

消費者金融では、借入額が50万円以下であれば、原則として収入証明書の提出が不要なケースが多くあります。

そのため、お金を借りやすくするには借入希望額を50万円以下にすることで、免許証やマイナンバーカードなどの本人確認書類だけで申し込みが完結するため、非常に手軽に借り入れができます。

収入証明書が必要な場合は以下のとおりです。

・貸金業者から50万円を超えて借入れる場合

・他の貸金業者から借入れている分も合わせて合計100万円を超えて借入れる場合

どちらかに当てはまると、「収入を証明する書類」の提出が必要となります。

引用元:日本貸金業協会-「収入を証明する書類」の提出が必要な場合があります

10万円の借入であっても、他社を含めた貸金業者からの借入総額が100万円を超える場合は、収入証明書の提出が義務付けられます。

なので他社借入がある人は自分が今いくら借入しているのかきちんと把握しておきましょう。

アルバイトやパートでも安定した収入があれば審査に通れる消費者金融が多い

正社員でなくても安定した収入があれば審査に通る可能性が十分にあります。

そのため、アルバイトやパートの方でも、条件を満たせばお金を借りることができます。

実際に、多くの大手消費者金融では「アルバイト・パートでも申し込み可能」と公式サイトに明記されています。

以下に人気TOP10の消費者金融の対応状況をまとめました。

>横にスクロールできます

| 消費者金融 | アルバイト・パート | アルバイト・パートについて公式が記載している部分 |

| アコム | ⭕️ | 20歳以上の安定した収入と返済能力を有する方で、当社基準を満たす方であればご契約いただけます。 |

| プロミス | ⭕️ | アルバイト・パート・派遣社員・契約社員の方も、審査のうえご契約いただけます。 |

| アイフル | ⭕️ | アルバイトやパートの方も利用可能です。 |

| レイク | ⭕️ | パートやアルバイト等でも安定した収入のあるお客さまであれば、お申込み可能です。 |

| SMBCモビット | ⭕️ | 申込条件は、年齢満20歳~74歳の安定した定期収入のある方(当社基準を満たす方)です。 |

| ラインポケットマネー | ⭕️ | アルバイトなど安定した収入がある方はお申込みできます |

| セントラル | ⭕️ | 当社規定の審査の上、自営業、パート、アルバイトの方もご利用できます。 |

| いつも | ⭕️ | 現在お仕事をされている方であれば、お申込みいただけます。 |

| au PAY スマートローン | ⭕️ | お申し込みいただけます。 |

| フタバ | ⭕️ | アルバイトやパート、派遣社員のお客さまは、安定した収入があることが条件となります。 |

このようにTOP 10の消費者金融では、全てアルバイトもパートも申し込み可能です。

各社の申し込み条件に満たすことと、安定した収入があれば申し込みはできます。

貸金業法では、審査の際に返済能力を必ず調べます。

(返済能力の調査)

第十三条 貸金業者は、貸付けの契約を締結しようとする場合には、顧客等の収入又は収益その他の資力、信用、借入れの状況、返済計画その他の返済能力に関する事項を調査しなければならない。

引用元:貸金業法第13条-返済能力の調査

つまり、審査で最も重視されるのは「継続的な収入があるかどうか」であり、正社員でなくても、継続的に安定した収入があれば、多くの消費者金融で審査に通ることができます。

このように、アルバイトやパートの方でも、安定した収入と返済意志があれば審査通過は十分可能です。

収入が少なく審査に不安な方は、まずは10万円以下の少額から始めて信用を積み上げていくのがおすすめです。

学生でも収入があれば貸付対象となる消費者金融がほとんど

「学生でもお金を借りられるの?」と不安に思う方も多いですが、アルバイトなどで安定した収入があれば、学生でも借入は可能です。

以下に人気TOP10の消費者金融の学生に関する情報をまとめました。

>横にスクロールできます

| 消費者金融 | 学生 | 対象年齢 |

| アコム | ⭕️ | 20歳以上 |

| プロミス | ⭕️ | 18~74歳 |

| アイフル | ⭕️ | 20歳以上69歳まで |

| レイク | ⭕️ | 満20歳から満70歳 |

| SMBCモビット | ⭕️ | 20才~74才 |

| ラインポケットマネー | ⭕️ | 満20歳から満65歳 |

| セントラル | ⭕️ | 20歳以上69歳以下 |

| いつも | ⭕️ | 20歳以上65歳以下 |

| au PAY スマートローン | ⭕️ | 満20歳以上、70歳以下 |

| フタバ | ⭕️ | 20歳以上73歳以下 |

ああああ

このように表でもわかるように、年齢条件を満たしていれば学生でも借入が可能です。

消費者金融の審査で重視されるのは、「返済能力=安定した収入があるかどうか」です。基本的には、20歳以上で、月々一定の収入があれば学生でも審査に通るチャンスは十分にあります。

ほとんどの金融会社は「20歳以上」が条件ですが、プロミスだけは18歳・19歳でも申し込み可能です。

学生でもアルバイト・パートなど安定した収入のある場合はお申込いただけます。ただし、高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

引用元:プロミス公式-お申込条件

プロミスには、初回借入日より30日間の無利息期間があり、郵送物もないので家族にバレずに借入することができます。

収入があっても、借りすぎず返済シミュレーションを利用して計画的に借入することが大切です。

収入のない専業主婦でもお金が借りやすい所はある

一般的に、消費者金融では「本人に安定した収入があること」が貸付の条件となっており、収入のない専業主婦は原則として審査通りません。

しかし、一部の消費者金融やカードローンでは、「配偶者に収入がある場合」や「世帯収入を基に審査」をする配偶者貸付を行なっている消費者金融ならお金が借りやすいです。

配偶者貸付とは、貸金業法に準えたお手続きによりご本人様と配偶者様の合算年収の3分の1までお借入れが認められるご契約です。

引用元:ベルーナノーティス公式-配偶者貸付とは

消費者金融で唯一配偶者貸付を行なっているのは、ベルーナノーティスです。

パートナーの同意は必要になりますが、専業主婦が消費者金融で借入をするなら、ベルーナノーティスでの借り入れがおすすめです。

無職でも安定した収入があれば審査に通る可能性あり

「仕事をしていないから、お金を借りられないのでは?」と考える方は多いですが、無職でも安定した収入があれば、消費者金融の審査に通る可能性はあります。

ポイントは、「雇用形態」ではなく、「返済能力=継続的な収入があるかどうか」が見られている点です。

例えば、不動産収入や年金収入などの不労所得が継続してある人は無職でも借りやすいです。

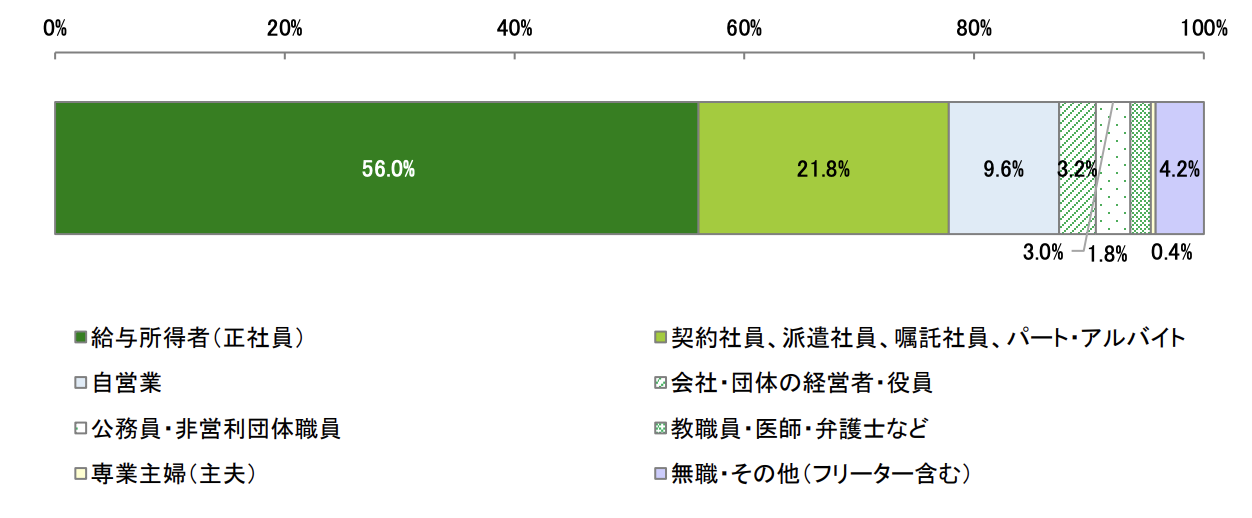

実際に、日本貸金業協会が公表している「貸金業者の経営実態等に関する調査結果報告」で職業別の貸付実績が分析されています。

このように無職の比率は4.2%と低いですが、一定数の無職の方が審査を通過して借入をしている実態がわかります。

ただし、無職のまま収入が一切ない場合は、返済能力が認められず審査に通るのは極めて困難です。

借入を希望する場合は、継続的な収入があることを証明できる準備をしておきましょう。

70歳以上の高齢者でも審査対象になる

「年齢が高いから審査に通らないのでは…」と心配される方もいるかもしれませんが、一部の消費者金融では、申込可能年齢を70歳以上に設定しているケースもあります。

以下に人気TOP10の消費者金融の高齢者に関する情報をまとめました。

>横にスクロールできます

| 消費者金融 | 対象年齢 | 年金収入のみ |

| アコム | 20歳以上 | × |

| プロミス | 18~74歳 | × |

| アイフル | 20歳以上69歳まで | × |

| レイク | 満20歳から満70歳 | ⭕️ |

| SMBCモビット | 20才~74才 | × |

| ラインポケットマネー | 満20歳から満65歳 | 記載なし |

| セントラル | 20歳以上69歳以下 | 記載なし |

| いつも | 20歳以上65歳以下 | 記載なし |

| au PAY スマートローン | 満20歳以上、70歳以下 | × |

| フタバ | 20歳以上73歳以下 | × |

人気TOP10の消費者金融の中で70歳でも申し込み可能な所は、プロミス、レイク、SMBCモビット、au PAY スマートローン、フタバでした。

さらに、その中でもレイクのみ年金収入でも申し込み可能です。

収入が年金のみのお客さまでもお申込み可能です。

年金の受給金額が確認できる、年金証書・年金振込(支払)通知書・公的年金等の源泉徴収票のいずれか一点をご用意ください。

引用元:レイク公式-収入が年金だけでも申込みできますか?

年金収入のみの場合は、年金証書・年金振込(支払)通知書・公的年金等の源泉徴収票のいずれか1点必要なので事前に用意しておくと申し込みがスムーズにできます。

「審査甘い」「審査なし」と謳っている金融会社はやめておこう

「審査甘い」「審査なし」「ブラックでも借りられる」といった一見魅力的な広告を掲げている業者では絶対に借入をしないようにしてください。

そのような甘い言葉で運用している業者はヤミ金なので関わらないようにしましょう。

(誇大広告の禁止等)

第十六条 貸金業者は、その貸金業の業務に関して広告又は勧誘をするときは、貸付けの利率その他の貸付けの条件について、著しく事実に相違する表示若しくは説明をし、又は実際のものよりも著しく有利であると人を誤認させるような表示若しくは説明をしてはならない。

引用元:賃金業法(誇大広告の禁止等)

このように貸金業法でも「事実と異なる条件で顧客を誤認させる行為」は厳しく禁止されています。

もし、正規の登録業者ではないヤミ金を利用してしまうと、利息制限法を無視した高金利や個人情報の悪用される可能性があります。

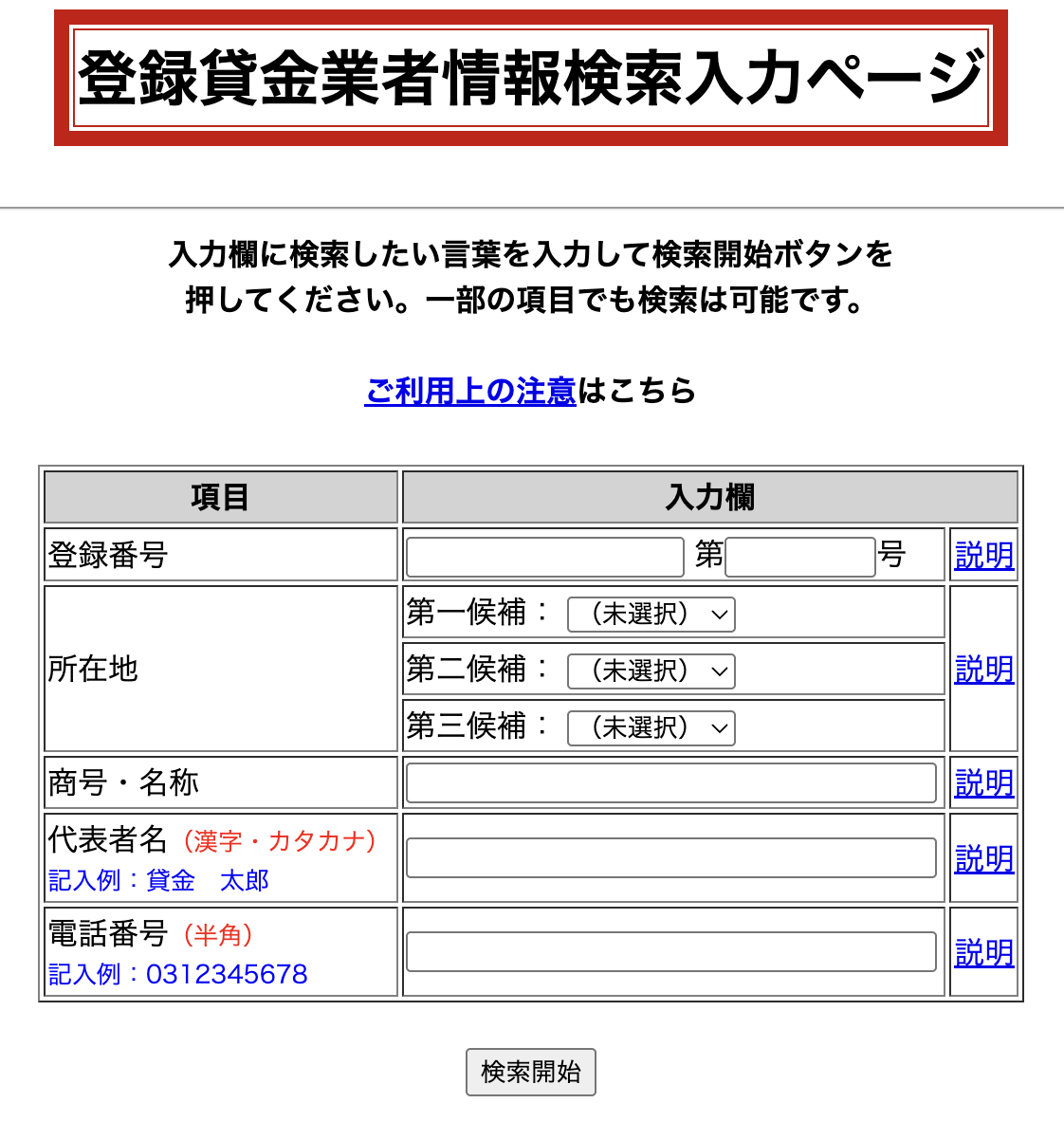

安心して借入をするためにも、金融庁の「登録貸金業者情報検索サービス」を利用して登録業者であるか確認をしてから申し込むことをおすすめします。

そもそも消費者金融とは?銀行カードローンとの違いも解説

そもそも「消費者金融」と聞くと、なんとなく不安を感じる方もいるかもしれませんが、実は金融庁に登録された正規の貸金業者のことを消費者金融というので安心して利用することができます。

以下の3つの分けて解説していきます。

消費者金融とは、金融庁に登録された正規の貸金業者で個人向けに融資をしている所

消費者金融とは、金融庁や各財務局に登録された正規の貸金業者で、主に個人向けに少額の融資を提供している会社のことを指します。

金融庁も、借入をする際は、きちんと金融庁に登録された正規の貸金業者であるか確認するよう呼びかけています。

貸金業を行う場合には、登録を受けなければなりません。借り入れを行おうとする業者が登録業者であるかどうか「登録貸金業者情報検索サービス」を利用するか、財務局又は都道府県へ最新情報を確認しましょう。

引用元:金融庁-登録貸金業者情報検索サービス

実際に検索画面に飛ぶとこのように出てきました。

以下の名称の欄に「アコム」「プロミス」など打ち込むだけで、登録番号が出てくるので、申し込みたい消費者金融があったら検索すると安心です。

消費者金融は、すべて貸金業法に基づいて運営されており、利息制限法による適正な金利設定をするなどルールが定められています。

また、登録をしていない業者は違法なのでそのような所では絶対に借り入れをしないように注意しましょう。

消費者金融には大手・新規参入系・中小の3種類がある

消費者金融と言っても、大きく「大手」「新規参入系」「中小」の3つに分類されます。

各タイプによって審査の傾向やサービス内容が異なるため、自分に合った選択が重要です。

>横にスクロールできます

| 消費者金融 | 特徴 | 向いている人 | 代表的な消費者金融 |

| 大手 |

|

|

アコム、アイフル、プロミス、レイク、SMBCモビット |

| 新規参入 |

|

|

LINEポケットマネー、au PAY スマートローンなど |

| 中小 |

|

|

フタバ、セントラル、いつも、キャネット、エイワなど |

大手消費者金融は、CMも多く見かけるほどの人気で知名度のある消費者金融です。大手消費者金融の審査では、スコアリングシステムを利用して、AIが申込者の情報を素早く審査できるので即日融資も可能です。

消費者金融会社は与信スコアリングシステム・ノウハウを充実させており、短時間で審査を行い、すぐにお金を必要とする顧客にニーズに応えている。

引用元:消費者金融と CRM

Web完結&郵送物なし対応が多くバレずに借入できるのも魅力的です。初めての方でも安心して利用できます。

新規参入消費者金融は、LINEポケットマネーやau PAY スマートローンなど、スマホアプリを中心に展開されているサービスが中心です。

既存のサービスを利用していると金利が安くなったり、ポイントが貯まるなどお得に借入ができます。

中小消費者金融は、地域密着型の会社や独立系の貸金業者が多く、大手よりも柔軟な審査基準を設けているのが特徴です。

ニチデンではご融資対象地域を【大阪府・京都府・兵庫県・和歌山県・奈良県・滋賀県・三重県】と限定させて頂いておりますので、予めご了承下さい。

引用元:ニチデン公式-ご注意

このように中小消費者金融のニチデンでは、営業エリアが限定されていて地域に根差した運営をしている点が特徴です。また他には、対面相談のエイワなど、丁寧に関わりながら融資をする所が多く、地元での信頼関係を大切にしている企業がたくさんあります。

この3タイプを理解しておくことで、自分の状況や目的に合った消費者金融を選びやすくなります。

銀行カードローンとの違い

消費者金融と銀行カードローンはどちらも個人向けの融資サービスですが、以下のような違いがあります。

>横にスクロールできます

| 消費者金融 | 銀行カードローン | |

| 運用法律 | 貸金業法 | 銀行法 |

| 融資時間 | 即日融資 | 数日〜1週間程度 |

| 審査の柔軟性 | 比較的に柔軟 | 厳しい |

| 金利 | 高い | 低い |

| 利用者層 | 初めて借りる人、急ぎの人、審査に自信がない人向け | 安定収入の会社員、長期的に利用したい人向け |

まず、運用されている法律が異なります。消費者金融は「貸金業法」に基づく貸金業者であり、銀行カードローンは「銀行法」に基づく銀行が提供しているカードローンです。

融資や審査の面では、銀行カードローンは多重債務問題により審査は厳しくなり、即日融資も停止されました。

銀行各行はカードローンなど新規の個人向け融資で審査を厳しくする。警察庁のデータベース(DB)への照会で審査に時間をかけ、即日の融資を停止する。

引用元:日本経済新聞-銀行、個人向け即日融資停止へ カードローン縮小

そのため、急いでいる方や審査に不安がある人は消費者金融がおすすめです。

一方で銀行カードローンは金利が消費者金融よりも低く長期利用に向いています。

ただし、審査が厳しいので正社員として安定した収入がある方や、信用情報に問題がない方でないと審査に通りづらいことがあります。

したがって、自分の状況や目的に応じて、スピードやお金が借りやすい所を重視するなら消費者金融、金利重視なら銀行カードローンというように使い分けるのが賢明です。

消費者金融のメリット・デメリットを正しく理解しよう

消費者金融は手軽にお金を借りられる便利なサービスですが、その特性を正しく理解して使うことが大切です。メリットとデメリットを把握したうえで、自分の状況や目的に合った使い方を心がけましょう。

メリットは「スピード・手軽さ・審査の柔軟さ」

消費者金融の最大の魅力は、スピード感と手軽さ、そして審査の柔軟さです。

Web申込を利用すれば即日融資が可能な場合も多く、急な出費にも迅速に対応できます。

消費者金融で最も早い融資は最短3分の即日融資可能なプロミスです。

プロミスでは、ご融資までのお手続がWeb上で完結でき、最短3分の即日融資が可能です。

Web上でお手続いただくことで、ご自宅にいながらお申込からご融資まで完了いただけます。

引用元:プロミス公式-ご融資をお急ぎのお客さまへ(即日融資)

手続きもスマホやパソコンから簡単にWeb完結できるため、店舗に出向く必要がなく、忙しい人にも便利です。

しかし、審査が柔軟とはいえ、申込者の信用情報はきちんと確認されます。

消費者金融は、CIC(指定信用情報機関)やJICC(日本信用情報機構)といった信用情報機関に登録されている情報をもとに審査を行っています。

過去に長期延滞や債務整理、自己破産などの履歴がある場合は、審査が慎重に行われますが、正社員でなくても、アルバイトやパート、年金受給者など安定した収入があれば審査に通ることができます。

銀行に比べると、より幅広い属性の方が対象になっているのが魅力と言えます。これらが消費者金融のメリットです。

デメリットは「金利が高い・長期借入には不向き」

一方で消費者金融のデメリットは、金利が高い、長期借入には不向きです。

一般的に15〜18%程度の金利が設定されているため、長期間の借入には不向きです。

もしも低金利を求めるのであれば銀行カードローンがおすすめです。

代表的な銀行カードローンを比べてみると以下のようになります。

>横にスクロールできます

| カードローン | 金利(年利) | 例:利息(借入額30万円 × 上限金利 × 1年の借入) |

| 消費者金融系の平均 | 3.0~18.0% | 54,000円 |

| 三井住友銀行カードローン | 1.5~14.5% | 43,500円 |

| みずほ銀行カードローン | 2.0~14.0% | 42,000円 |

| 三菱UFJ銀行カードローン | 1.4%〜14.6% | 43,800円 |

このように、消費者金融系より銀行カードローンは上限金利が約4%低いことがわかります。

では、その4%がどのくらいの差を生むかというと、例えば、30万円を上限金利で1年間借入をした場合、最も上限金利が低いみずほ銀行の利息は42,000円、消費者金融が54,000円と12,000円も差が出てしまします。

借入額や返済期間が大きくなるほど、この金利差はさらに拡大し、最終的な返済額に大きく影響します。

そのため、返済総額を少しでも抑えたい場合は、消費者金融よりも銀行カードローンのほうが有利です。

しかし審査の厳格化により審査に通れず、お金が借りにくいので、審査が不安な人は消費者金融の方がおすすめです。

消費者金融でも、返済期間を短くしたり、余裕がある月は多めに支払うことで金利を抑えることができます。

だからこそ、自分の目的に合う使い方を意識しよう

消費者金融には、即日融資や審査の柔軟さといったメリットがある一方で、金利が高く、長期の借り入れには不向きといったデメリットもあります。

だからこそ、消費者金融の特性を理解して自分の目的に合う消費者金融選びをしましょう。

消費者金融を利用する際は、

- 何に使うのか

- いくら必要なのか

- いつまでに返せるのか

といった目的と計画を明確にしておくことが重要です。

短期間で返済できる見込みがあるなら、無利息期間を活用することで利息を抑えた借入も可能になります。

消費者金融で無利息期間が最も長いのはレイクの365日間※1無利息です。

注釈※1-無利息について:

・365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。

・60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。

・無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。

また、返済シミュレーションを活用することで、毎月の返済額や総返済額を把握しやすくなります。

「どのくらい借りて、どの期間で返せるのか」を具体的にイメージすることで安心して借入することができます。

消費者金融は、正しく使えば非常に頼りになるサービスです。借入前にしっかりと自分の状況を見極めて、目的に合った使い方を心がけましょう。

大手消費者金融に落ちたら中小消費者金融を選ぼう!魅力は「柔軟な審査と人柄重視」

大手消費者金融に落ちたら中小消費者金融を検討しましょう。

中小の消費者金融は、大手に比べて審査基準が柔軟で、申込者の人柄や事情をしっかり見てくれるケースが多くあります。

フクホー・セントラルなどは50年以上の実績あり

中小といっても、歴史のある優良業者も多数存在します。

たとえば、フクホーやセントラルは設立から50年以上の実績を持つ老舗の貸金業者です。

キャッシング・消費者金融・ローンのことなら創業50年のフクホーにご相談ください。

引用元:フクホー公式昭和48年の創業時から変わらないもの。それは、“Customer First(お客さま第一主義) ”の精神です。

引用元:セントラル公式

長年の運営実績があるということは、それだけ多くの利用者に選ばれてきた信頼の証ともいえます。

セントラルのように多くの中小消費者金融は「お客様第一主義」を掲げており、機械的な審査だけではなく、一人ひとりの状況に寄り添った対応をしてくれる点が大きな魅力です。

電話・対面で相談できる業者は事情も汲み取ってくれる

大手のようにWeb完結で申し込みや契約ができるのは便利ですが、一方で「画面越しのやりとりだけでは不安」「自分の事情をしっかり説明したい」と感じる方も少なくありません。

そのような方にとって頼れる存在となるのが、電話や対面で相談できる中小の消費者金融です。

中小消費者金融のエイワでは、対面での融資・審査を重視しています。

わたしたちがこだわっているのは、ひとりひとりのお客様と直接お会いして、話をお聞きする対面与信。

引用元:エイワ公式

このように、申込者の背景や人柄、事情などを実際に対面でヒアリングし、機械的なスコアリングシステムだけでは判断できない“人間的な審査”を行っているのが特徴です。

もちろん、中小消費者金融であっても貸金業法に基づいた審査はしっかりと行われます。

(返済能力の調査)

第十三条 貸金業者は、貸付けの契約を締結しようとする場合には、顧客等の収入又は収益その他の資力、信用、借入れの状況、返済計画その他の返済能力に関する事項を調査しなければならない。

つまり、「事情はあるが返済できる見込みはある」という人に対して、それぞれの事情も考慮し、寄り添った対応をしてくれるのが中小消費者金融です。

大手消費者金融に落ちてしまった際は、中小消費者金融を検討するのもいいでしょう。

自分のニーズにあった選び方をするとお金が借りやすい!失敗しない5つのポイント

- 即日でお金が必要な人は大手消費者金融がすぐに借りやすい

- 利息を抑えたいなら「低金利」や「無利息期間」で選ぼう

- 会社や家族にバレないためにチェックすべき3つのポイント

- 自分の年齢・職業が借入対象かを事前にチェック!

- 借入・返済のしやすさも重要!「アプリ対応・返済方法の自由度」で選ぼう

1.即日でお金が必要な人は大手消費者金融がすぐに借りやすい

結論、即日で借り入れを希望する場合は、大手消費者金融5社がおすすめです。

大手消費者金融5社が最短30分以内で即日融資可能

アコム・プロミス・アイフル・レイク・SMBCモビットといった大手消費者金融は、Web申込みなら審査完了から振込まで最短30分以内の即日融資が可能です。

>横にスクロールできます

| 大手消費者金融 | 審査時間 | 融資時間 | コールセンター |

| アコム | 最短20分 | 最短20分 | 0120-07-1000 |

| プロミス | 最短3分 | 最短3分 | 0120-38-0365 |

| アイフル | 最短18分 | 最短18分 | 0120-201-810 |

| レイク | 最短15秒 | 最短25分 | 0120-09-09-09 |

| SMBCモビット | 最短15分 | 最短15分 | 0120-03-5000 |

大手消費者金融の中で最も早く融資できるのは、プロミスで最短3分の即日融資が可能です。

また、申し込み後は各社のコールセンターに電話することで優先審査をしてくれるので電話をかけて相談してみましょう。

「早く審査結果が知りたい」という方は最短15秒で審査結果を知ることができるので早く知りたい人はレイクもおすすめです。

審査結果は、各社ともメールまたは電話で連絡がきます。

審査結果は、メールまたはお電話にてご連絡いたします。

なお、お申込いただく際には、本人確認書類が必要となります。

引用元:プロミス公式-STEP1 お申込

また、申し込みには運転免許証やマイナンバーカードなど本人確認書類が必要なので事前に用意しておくとスムーズに借入ができます。

即日融資を受けるには審査受付時間を確認しよう

即日融資を希望する場合、各消費者金融の審査受付時間を事前に確認しておくことが重要です。

以下に大手消費者金融の受付時間と、即日融資を受けるための目安をまとめました。

>横にスクロールできます

| 大手消費者金融 | 審査受付時間 | 即日融資ができる時間 |

| アコム | 9時〜21時 | 20時までに申し込みをする |

| プロミス | 9時〜21時 | 20時までに申し込みをする |

| アイフル | 9時〜21時 | 20時までに申し込みをする |

| レイク | 月~土 9時〜21時 日曜日 9時〜18時 |

月~土 9時〜20時 日曜日 9時〜17時までに申し込みをする |

| SMBCモビット | 9時〜21時 | 20時までに申し込みをする |

大手消費者金融の審査受付時間は9時〜21時で、レイクのみ日曜日は18時までの受付で即日融資が可能となります。

21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、

当日中にお振込みできます。

引用元:レイク公式-Webなら最短25分融資可能!

この時間までに契約を契約手続きも完了させたいので、本人確認の提出や審査があるため、余裕をもって審査受付時間の1時間前に申し込むようにしましょう。

振込対応時間・土日対応の有無も要チェック

即日融資を希望するなら、審査に通った後、実際にお金が振り込まれる時間帯や土日も可能なのか注意が必要です。

>横にスクロールできます

| 大手消費者金融 | 振込対応時間※1 | 銀行ごとの振込時間 | 備考 | 土日の即日融資 |

| アコム | 原則24時間 | 振込実施時間拡大(モアタイム)金融機関一覧 | 楽天銀行なら最短10秒の振込可能 | ⭕️ |

| プロミス | 原則24時間 | 金融機関別振込実施時間検索 | 最短10秒で振込できる「瞬フリ」サービスあり | ⭕️ |

| アイフル | 原則24時間 | モアタイムシステム参加金融機関の全銀システム接続予定時間一覧 | 最短10秒で振込できる銀行あり | ⭕️ |

| レイク | 月:8時10分~23時50分まで 火~土:0時15分~23時50分まで 日:0時15分~18時50分まで |

お借入れ可能金融機関検索 | 基本的にはいつでも即日対応 | ⭕️ |

| SMBCモビット | 原則24時間 | 各銀行振込時間 | 基本的にはいつでも即日対応 | ⭕️ |

注釈:※1メンテンナンスにより利用できない時間帯もございます。

実は、「モアタイムシステム」により銀行振込が24時間365日できるようになったので振込で借りる方法が最も早く借入することができます。

銀行によって振込可能な時間が異なるので、各社で自分の銀行口座の振込時間を確認するこおすすめします。

ちなみに、振込以外にも大手消費者金融ならカードレスでアプリからATM取引もすることが可能です。

2.利息を抑えたいなら「低金利」や「無利息期間」で選ぼう

借入をするうえで気になるのが「利息」ですよね。できるだけ返済負担を軽くしたいなら、低金利や無利息期間の利用を検討しましょう。

上限金利を確認して低金利な消費者金融を選ぼう!

消費者金融の金利は、実際に適用されがちな「上限金利」で比べるのがポイントです。

たとえば上限金利が18.0%と15.0%の消費者金融では、同じ金額を借りても利息に差が出ます。

中小消費者金融は審査に柔軟な反面、上限金利が高めな傾向があるため、金利重視なら大手のほうが有利なことが多いです。

大手の中でもプロミスは上限金利が17.8%と低めです。

また、上限金利は利息制限法によって定められており、以下のような上限が設けられています。

そのため、異常な高金利になることはないので、正規の登録業者なら安心して借入することができます。

無利息期間を活用して実質0円を目指す

各社が提供している「無利息期間」をうまく使えば、一定期間は利息がかからず借入できます。

特に短期間で返済できる見込みがある人にはおすすめです。

以下の消費者金融人気TOP10の無利息期間を表にしました。

>横にスクロールできます

| 消費者金融 | 無利息期間 | 無利息期間の条件 |

| アコム | 契約日から30日間 | アコムでのご契約がはじめてのお客さまに適用いたします。 |

| プロミス | 借入日から30日間 | プロミスをはじめてご利用いただくお客さまのうち、メールアドレスをご登録のうえ、Web明細をご利用いただくお客さま |

| アイフル | 契約日から30日間 | ・アイフルをはじめてご利用される方 ・無担保キャッシングローン※をご利用される方 |

| レイク | 契約日より365日間 | ・365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。 ・60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。 ・無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。 |

| SMBCモビット | なし | なし |

| ラインポケットマネー | 最大30日間 | 初めての方で、スタンダードプランのみ適応 |

| セントラル | 最大30日間 | セントラルでのご契約がはじめてのお客さま |

| いつも | 最大60日間 | ・いつもでの契約が初めてのお客様 ・60万円以上のご契約をされたお客様 |

| au PAY スマートローン | なし | なし |

| フタバ | 最大30日間 | 当社をはじめてご利用いただくお客様 |

このように、適応される日数や条件は各社で異なるので、申し込む前に無利息期間があるか、契約日からなのかなど確認するようにしましょう。

無利息期間は基本的に初めての申し込みの人に適応されます。

3.会社や家族にバレないためにチェックすべき3つのポイント

会社や家族にバレないためには、以下の3つのポイントを押さえましょう。

- 郵送物なし・カードレスに対応している会社を選ぶ

- 在籍確認に配慮がある会社を選ぶ

- 延滞すると自宅に郵送物や連絡がくるので延滞を絶対にしないこと

郵送物なし・カードレスに対応している会社を選ぶ

まず初めに、郵送物なしやカードレス対応の消費者金融を選ぶと家族にバレずに借入ができます。

たとえば、SMBCモビットでは、オンラインで申し込んだ場合、すべての手続きや必要事項をWeb上で完結できます。

SMBCモビットにオンライン上で申込した場合、すべての必要事項をオンラインで確認できるようになっています。

引用元:SMBCモビット公式-カードローンは郵送物なしで利用可能!申込から借入までの手順を詳しく解説

このように、郵送物が発生しない「Web完結型」のサービスを利用することで、安心して借入が可能になります。

また、アコム・プロミス・アイフル・レイクといった大手消費者金融も、Web申込+カードレス契約に対応しており、郵送物なしで借入・返済まで完結できるので家族にバレずにお金が借りやすいです。

在籍確認に配慮がある会社を選ぶ

在籍確認は、貸金業法で「貸す前に返せる人かどうか」「本当に働いているのか」を確認する義務があるので必ず行います。

貸金業者の自主的な取組として,若年成人に対する貸付に際しては,貸付額に一定の利用限度額を設けることや,借入目的や勤務実態の確認を電話連絡等で実施するなど,返済能力の調査を一層適切に行う取組を推進。

引用元:法務省(与信審査の厳格化について)

しかし、在籍確認の方法は電話連絡等と表現されているため、給与明細や源泉徴収票などの書類提出による在籍確認のような方法でも在籍確認が完了するケースもあります。

実際に、大手消費者金融は原則在籍確認の電話なしで借入することができます。

原則、電話での在籍確認はせずに書面やご申告内容での確認を実施します。もし実施が必要となる場合でも、お客さまの同意を得ずに実施することはありませんので、ご安心ください。

引用元:アコム公式-カードローンの審査で勤務先に在籍確認の電話はかかってきますか?

アコムでは、在籍確認の電話が必要になった場合、すぐに会社に連絡が行くのではなく、本人の許可がないと電話をかけることはないので安心してください。

また、仮に電話確認が行われた場合でも、個人名(田中、佐藤など)でかけてくれるため、個人情報の保護に関する法律によりプライバシーには最大限守られているので「消費者金融からの電話」とは気づかれないようになっています。

さらに、アイフル、アコム、プロミスでは電話での在籍確認の実施率が公表されています。

>横にスクロールできます

| 電話での在籍確認実施率 | |

| アイフル | 0.9%※1 |

| アコム | 1%※2 |

| プロミス | 2%※3 |

注釈:※1アイフル公式-在籍確認実施率

※2アコム公式-在籍確認実施率

※3プロミス公式-在籍確認実施率

このように、アイフルが最も電話での在籍確認がなく、99.1%の人に電話での在籍確認は行われていないことがわかりました。

職場にバレずに借りたい方は、こうした実績のある大手を選ぶと安心です。

延滞すると自宅に郵送物や連絡がくるので延滞を絶対にしないこと

どれだけバレない工夫をしても、延滞してしまえば意味がありません。

多くの消費者金融では、返済が遅れた場合、電話連絡やSMS、さらには自宅への督促状の郵送が行われ場合があります。

この郵送物によって家族に借入がバレてしまうケースは非常に多く、トラブルの原因にもなります。

また、延滞が長引くと信用情報にも遅延情報として記録されてしまい、今後の借入に不利になる可能性も高いです。

特に、以下のような場合、「異動」という重大な金融事故情報として信用情報に登録されてしまいます。

・返済日より61日以上または3ヵ月以上の支払遅延(延滞)があるものまたはあったもの

・返済ができなくなり保証契約における保証履行が行われたもの

・裁判所が破産を宣告したもの(破産手続開始の決定がされたもの)

引用元:信用情報-支払いに関する情報

このように遅延をしてしまうと、いわゆるブラックリストの状態であり、記録が残っている5年程度は、ローンやクレジットカードの審査に通らなくなるリスクが非常に高くなります。

そのようなことを避けるためにも遅延はしないように心がけましょう。

4.自分の年齢・職業が借入対象かを事前にチェック!

消費者金融に申し込む前に、自分の年齢や職業が申込条件に該当するかを確認しておくことが重要です。

条件に合わないと、そもそも審査の対象外になってしまいます。

年齢の上限・下限に注意しよう

ほとんどの消費者金融は「20歳以上」が申し込み条件ですが、上限年齢が65歳~74歳までと金融会社によって差があります。

公式ページの申し込みの条件で必ず年齢の記載はあるので確認するようにしましょう。

なお、大手消費者金融のプロミスでは、18歳、19歳でも申し込むことができます。

年齢18~74歳のご本人に安定した収入のある方。

ただし、高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

引用元:プロミス公式-申し込み条件

ですが、18歳、19歳は収入証明書の提出が必要です。これは、日本貸金業協会のガイドラインに基づいた対応で、貸付額にかかわらず、収入状況の確認が義務付けられているからです。

若年者への貸付けの契約を締結しようとする場合は、貸付額にかかわらず、収入の状況を示す書類の提出又は提供を受けてこれを確認するものとする。

引用元:成年年齢引下げを踏まえた対応について

年齢の上限や下限を把握するためにも、申し込み条件は申し込む前にしっかりと確認するようにしましょう。

職業による影響を把握する

職業などの属性によって申込み自体ができなかったり、審査に通らなかったりすることもあります。

たとえば、専業主婦(主夫)や学生(特に高校生)の場合、本人に安定収入がないとみなされ、ほとんどの消費者金融では借入対象外です。

一方で、正社員でなくても、アルバイト・パート・派遣社員・年金受給者など、毎月の収入がある人は申し込みが可能です。

申し込みをしたい消費者金融の申し込み条件をよく確認するようにしましょう。

例えば、プロミスでは「収入が年金の方は申し込みできません」と記載がある一方で、レイクは以下のように記載があります。

収入が年金のみのお客さまでもお申込み可能です。

年金の受給金額が確認できる、年金証書・年金振込(支払)通知書・公的年金等の源泉徴収票のいずれか一点をご用意ください。

引用元:レイク公式-収入が年金だけでも申込みできますか?

このように、同じ属性でも消費者金融ごとに対応が異なるため、自分の属性が申し込み対象かどうかを公式サイトで必ず確認することが重要です。

ちなみに、収入のない専業主婦は総量規制の「例外貸付」に分類される配偶者貸付による借入ができます。消費者金融の中では、「ベルーナノーティス」がこの配偶者貸付に対応しています。

5.借入・返済のしやすさも重要!「アプリ対応・返済方法の自由度」で選ぼう

消費者金融を選ぶうえで、借入や返済のしやすさは意外と見落とされがちなポイントです。

いかに手間をかけずに借り入れ・返済ができるかどうかは、ストレスなく使い続けるためにとても重要です。

借入方法(ATM・アプリ・振込)

多くの大手消費者金融では、以下のような方法で借入が可能です。

- アプリで提携ATM取引で現金を引き出す(カードレス可能)

- カードで提携ATM取引で現金を引き出す

- 指定口座への振込依頼(最短数十秒で振込完了)

特に、カードレスでアプリを使った借入は、カードを持ち歩かなくてよく、手軽に借りやすいのでおすすめです。

物理的なカードを発行しない「カードレス」による手続きが浸透し、店舗の役割が縮小している。

引用元:日本経済新聞-消費者金融、無人店5年で半減 カードレス審査対策も

Web完結やカードレスなど利便性を追求した結果、無人店舗が縮小するほどカードレスは人気のようです。

返済方法(口座引き落とし・ATM・アプリ)

返済方法も以下のようなものがあります。

- 口座引き落とし(毎月自動で返済されるので、うっかり忘れを防げる)

- コンビニATM返済(出先でも気軽に対応)

- スマホアプリでの返済(銀行口座と連携して即時返済が可能)

自分の生活スタイルに合わせるのが一番ですが、遅延損害金を支払わないためにも、毎月自動引き落としがされる口座引き落としがおすすめです。

ただし、口座にプライバシーを重視したい場合や記録を残したくない場合は、ATM返済を選ぶのもひとつの手です。

自動引き落としではない場合、返済の遅れには要注意です。返済が遅れると「遅延損害金(遅延利息)」が発生します。

貸金業者から貸付けを受けた金銭の返済が遅れた際に発生する遅延損害金(一般に「遅延利息」と言われます。)の上限は、年20%となります。

引用元:日本貸金業協会-返済が遅れてしまいそうです。遅延利息の利率はいくらでしょうか?

つまり、通常の借入金利よりも高い年20%の金利が適用されてしまう可能性があるため、返済期日は必ず守ることが重要です。

消費者金融の申込→審査→借入→返済の流れを解説

流れを事前に知っておくことで、スムーズに借入ができます。ここでは、申し込みから返済までの一般的な流れを解説します。

- 申し込みは免許証やマイナンバーカードなどの本人確認書類が必要

- 審査・在籍確認では原則在籍確認なしの大手がおすすめ

- 契約手続きはWeb完結が主流!契約書は電子交付で郵送物はない

- 借入はATM・アプリ・銀行振込など多様な方法に対応

- 返済は「自分に合った方法」を選ぼう!自動引き落としやアプリ返済が便利

申し込みは免許証やマイナンバーカードなどの本人確認書類が必要

申し込みはスマホやパソコンからできるWeb申し込みが最も手軽ですぐに融資できるのでWebから申し込みをおすすめします。

申込の際に必ず必要なのが本人確認書類です。一般的に以下の書類が必要となります。

| 本人確認書類 | 収入証明書類 |

|

|

基本的には本人確認書類1点で申し込むことができます。

収入証明書は、以下のような場合必要になるので該当するか確認しましょう。

個人が借入れをしようとする場合において、①ある貸金業者から50万円を超えて借入れる場合、②他の貸金業者から借入れている分も合わせて合計100万円を超えて借入れる場合、のどちらかに当てはまると、「収入を証明する書類」の提出が必要です。

引用元:日本貸金業協会-「収入を証明する書類」の提出が必要な場合があります

このように50万以上の借入や他社と合わせて100万円を超える場合は収入証明書も事前に準備しておくとスムーズに申し込みできます。

審査・在籍確認では原則在籍確認なしの大手がおすすめ

申し込みの確認ができた後は、審査が行われます。これは、申込者に安定した収入があるか、本当に在籍しているかを確認するための手続きで、貸金業法で義務付けられているので審査は必ずあります。

(返済能力の調査)

第十三条 貸金業者は、貸付けの契約を締結しようとする場合には、顧客等の収入又は収益その他の資力、信用、借入れの状況、返済計画その他の返済能力に関する事項を調査しなければならない。

引用元:貸金業法第13条-返済能力の調査

また、審査の際には「CIC」「JICC」などの信用情報機関に照会され、過去の借入履歴や返済状況、延滞の有無などがチェックされます。

これにより、他社での借入額が大きくて多重債務になる恐れがあったり、返済遅延などによる異動情報があった場合、審査に影響する可能性があります。

さらに、在籍確認というステップもありますが、これは申込者が申告した職場に本当に勤務しているかを確かめるためのものです。

これは、電話や書類などで在籍確認を済ませることができます。各消費者金融によってやり方は違うものの電話で対応する所が多いです。

会社に電話連絡を避けたい場合は、大手消費者金融なら原則電話での在籍確認なしで借入することができます。

契約手続きはWeb完結が主流!契約書は電子交付で郵送物はない

多くの消費者金融が「Web完結型契約」に対応しており、契約書や利用明細はすべて電子交付でやりとりが可能です。

契約書類等、書面発行が義務付けられている書類についても、電子交付を取り入れることによって郵送物を送付しなくてもよいようにしています。

引用元:SMBCモビット公式-オンライン上で完結するカードローンなら郵送物は発生しない

このようにオンライン上で完結する消費者金融なら、電子交付によってやり取りができるので、自宅に郵送物が届くことはありません。

借入はATM・アプリ・銀行振込など多様な方法に対応

本契約後は、いよいよ借入です。

多くの消費者金融では、以下のようなさまざまな借入方法に対応しています。

- カードでATMからの借入(提携コンビニATMや自社ATM)

- スマホアプリでの借入(銀行口座に即時振込)

- カードレスでATM取引で借入

- 銀行振込による借入(24時間対応のモアタイムシステム対応)

中でも、即時振込サービスは非常に便利で、申込後すぐにお金が借りやすいです。

たとえば、プロミスの「瞬フリ」やアコムの「即時振込」などは、最短数十秒で口座に入金されます。

カードレスで借入もでき、セブン銀行ATM取引やローソンATM取引ができるので出先でも借りやすいです。

返済は「自分に合った方法」を選ぼう!自動引き落としやアプリ返済が便利

借入後は、毎月の返済が発生します。返済方法は各社で用意されている中から選ぶようにしましょう。

主な返済方法は以下の通りです。

- 口座引き落とし(自動引き落とし)

- スマホアプリからの返済

- コンビニATMや提携ATMでの返済

返済は、遅れてしまうと、遅延損害金がかかってしまいます。

遅延損害金の金利は利息制限法で上限がありますが、忘れ続けてしまうと高い金利でどんどん膨れ上がってしまうので遅延しないように気をつけましょう。

上記の返済方法のほかにレイクでは、PayPayで手軽に返済できる方法もあります。

レイクアプリとPayPayの連携で、手数料無料でPayPayマネーへのチャージ、PayPayマネーでレイクへのご返済ができます。

引用元:レイク公式-Payチャージ・Pay払い

このように各金融会社によって対応が異なるので、どのような返済方法があるか確認しておくといいでしょう。

初めて消費者金融で借り入れする時によくある質問 Q & A

初めて消費者金融で借り入れする時によくある質問を10個紹介します。

- Q.消費者金融に一度でも借りたら終わりって本当?

- Q.無利息期間は初めての借り入れの人だけ?

- Q.いくらまで借入ができる?

- Q.実は審査が甘いカードローンはある?

- Q.派遣社員でも借り入れできる?

- Q.土日でもお金を借りれる消費者金融はある?

- Q.他社借入があっても申し込みできる?

- Q.消費者金融で返済しなかったらどうなる?

- Q.審査に落ちたら次の申込はどれくらい間を空けるべき?

- Q.複数社申し込んだら信用情報にどう影響する?

Q1.消費者金融に一度でも借りたら終わりって本当?

いいえ、そんなことはありません。

正しく利用してきちんと返済していれば問題ありません。

しかし、返済が長期間、延滞や未払いだった場合は、信用情報に「異動」という記録(いわゆる金融事故)が残ります。

・返済日より61日以上または3ヵ月以上の支払遅延(延滞)があるものまたはあったもの

・返済ができなくなり保証契約における保証履行が行われたもの

・裁判所が破産を宣告したもの(破産手続開始の決定がされたもの)

引用元:信用情報-支払いに関する情報

このような場合は、「異動」と信用情報機関に金融事故情報として5年程登録されてしまいますので延滞に注意をすれば、一度借りたら終わりということはありません。

Q2.無利息期間は初めての借り入れの人だけ?

多くの消費者金融では、「初回利用者限定」で無利息期間を設けています。

初めての消費者金融利用者は、将来的に優良顧客として長く利用してもらいたいという会社側の意図もあり、無利息期間を用意しているのが一般的です。

最も無利息期間が長いのは365日間の無利息期間がある大手消費者金融のレイクです。

はじめてなら、なが〜くおトク!

お借入れ額全額に対するお利息が、Web申込み限定で365日間0円。

※・365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。

・60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。

・無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。

引用元:レイク公式無利息期間

無利息期間には各消費者金融会社ごとに適応される条件があるので事前に自分も適応される条件か確認しておきましょう。

Q3.いくらまで借入ができる?

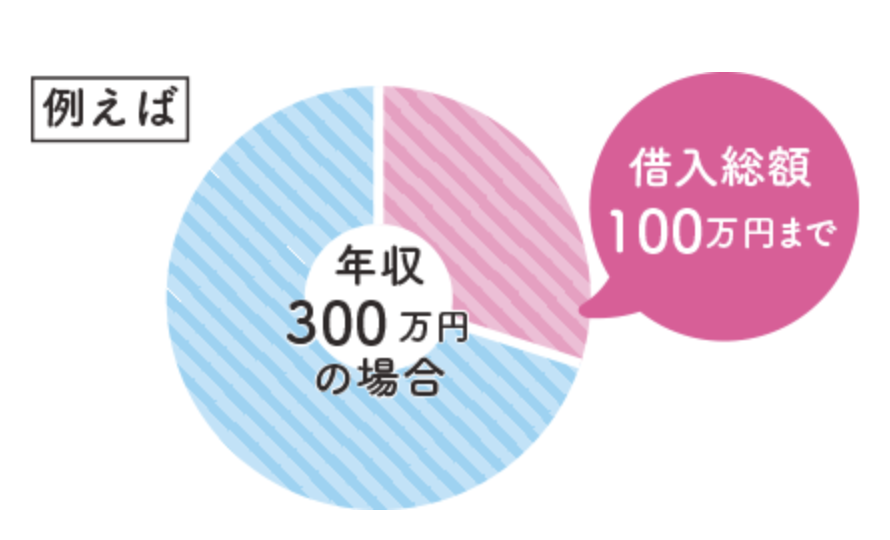

一般的には、年収の3分の1までが上限とされています。

これは貸金業法によって定められている総量規制というルールによるものです。

年収の3分の1を超える貸し付けをしてはならないという法律で、年収が300万円の人であれば、借入できる上限は100万円までとなります(他社の借入も合算されます)。

Q4.実は審査が甘いカードローンはある?

いいえ、絶対にありません。

審査が甘い、審査なし、誰でも借りれると宣伝している業者があれば、違法な闇金(ヤミ金)である可能性が極めて高いです。

(誇大広告の禁止等)

第十六条 貸金業者は、その貸金業の業務に関して広告又は勧誘をするときは、貸付けの利率その他の貸付けの条件について、著しく事実に相違する表示若しくは説明をし、又は実際のものよりも著しく有利であると人を誤認させるような表示若しくは説明をしてはならない。

引用元:賃金業法(誇大広告の禁止等)

貸金業法でも審査甘いなどの誇大広告は禁止しています。

そのような業者から借りてしまうと、利息制限法を無視した金利を請求されたり、悪質な取り立てを受ける恐れがあるので絶対に関わらないようにしましょう。

心配であれば、申し込む前に金融庁に登録されている正規の業者か「登録貸金業者情報検索サービス」で確認をしてから申し込みましょう。

Q5.派遣社員でも借り入れできる?

はい、派遣社員の方でも借り入れは可能です。

消費者金融では、安定した収入があるかどうかが審査の大きなポイントになります。

そのため、雇用形態が正社員でなくても、継続的に収入を得ている派遣社員や契約社員の方も申込可能です。

ただ、リクルートスタッフィングでは第三者からの在籍の確認は行なっていません。

リクルートスタッフィングでは、スタッフの皆さまの個人情報について外部からのお問い合わせには一切お答えしておりません。在籍証明が必要な場合には、あらかじめSS課から『在職証明書』をお取り寄せいただいた上で、お申し込みいただくようにお願いします。

引用元:リクルートスタッフィング公式-クレジットカードを作成するので、在籍確認の電話には答えてもらえますか?

そのため、事前に派遣会社に在籍証明書を取り寄せるか、原則在籍確認なしの大手消費者金融が借りやすい所です。

Q6.土日でもお金を借りれる消費者金融はある?

はい、土日でも借り入れができる消費者金融はあります。

大手の消費者金融では、土日祝日でも即日融資に対応しています。

特に、Webなら24時間365日いつでも申し込みが可能で、審査に通過すれば、銀行口座への振込もすぐに対応してもらえるケースがあります。

その背景には、「モアタイムシステム」という全国銀行協会が導入した24時間即時振込システムの普及があります。

2018年10月9日、モアタイムシステムをリリース。銀行間振込の24時間365日リアルタイム着金を実現。

引用元:金融庁-決済高度化に関する取組状況について

このシステムに対応した銀行であれば、夜間や土日祝日でも即時に着金することができ、平日と変わらず借入が可能となっています。

Q7.他社借入があっても申し込みできる?

はい、他社からの借入があっても申し込みは可能です。

消費者金融では、他社借入の有無や件数も含めて総合的に審査されます。

(返済能力の調査)

第十三条 貸金業者は、貸付けの契約を締結しようとする場合には、顧客等の収入又は収益その他の資力、信用、借入れの状況、返済計画その他の返済能力に関する事項を調査しなければならない。

引用元:貸金業法第13条-返済能力の調査

すでに複数の借入がある場合でも、返済実績があり、返済能力に問題がなければ審査に通ることもあります。

ただし、借入件数が多くて多重債務になりそうだったり、年収の3分の1を超える貸付は行っていないので

Q8.消費者金融で返済しなかったらどうなる?

返済を怠ると信用情報に傷がつき、今後の金融取引に大きな影響が出ます。

返済を長期間延滞または放置してしまうと、信用情報機関に「異動情報」として登録されてしまい5年ほど記録が残ってしまいます。

契約期間中および契約終了後5年以内

引用元:CICに加盟するクレジット会社等から登録される情報

異動情報があると以下のような取引に影響が出る場合があります。

- ローン(住宅ローン・自動車ローンなど)の審査に通りにくくなる

- クレジットカードの新規発行や更新ができなくなる

- スマホの分割払い契約が通らなくなる

また、遅延損害金など高金利になって負担が大きくなるので、遅延しないよう必ず返済しましょう。

Q9.審査に落ちたら次の申込はどれくらい間を空けるべき?

信用情報に申し込みの履歴が、照会日より6ヶ月間信用情報機関に保有されているので、最低でも半年はあけてから次に申し込むようにしましょう。

短期間に複数の申し込みがあると、「お金に困っているのでは?継続して返済できないのでは?」と返済能力に疑問が生じ審査が通りにくくなります。

なぜ落ちたのか、原因をできるだけ分析することが次につながる一歩です。

また、信用情報は自分で調べることが可能です。「信用情報を開示する」のリンクから、手順通り進めていけば申し込む前に自分で確認することができます。

客観的に自分の情報を見直すことで、次の審査に向けた対策が立てやすくなります。

Q10.複数社申し込んだら信用情報にどう影響する?

複数申し込むことはできますが、申し込みの際は1社に絞った方がいいです。

すでにご説明した通り、カードローンや消費者金融へ申し込むと、その情報は信用情報機関に「申込情報」として6ヶ月間記録されます。

この期間中に複数の金融機関へ申し込むと、「お金に困っている」「返済能力に不安がある」と見なされやすくなり、審査通過が難しくなることがあります。

そのため、申し込みは自分に合う消費者金融を1社選び、申し込むようにしましょう。

この記事で紹介している消費者金融は全て金融庁に登録された正規の消費者金融なのでどれも安心して申し込むことができます。